浜口です。まずは今回も定点観測を。前回の当ブログのアップ日(2023年7月10日)以降の「浜口流コア・サテライト戦略」銘柄について、左は株価が7月7日時点、右はその2週間後、株価が7月21日時点のデータです。

この二週間の断面で見れば、銀行株・商社株とも上昇していることがわかります。損保株であるMS&ADは下落していますが、一部でささやかれている同業界のカルテル的なことに関する話題に影響された部分が大きいのでしょうが、現状、本件の影響は極めて限定的と考えます。今後のニュースフローを待ちたいと考えます。

ここ2週間で私が行った売買ですが、日々、三菱商事・銀行株などでデイトレを行い、今年に入り負けなしです。特にここにきて、三菱商事・三井住友FGがますますいい感じです。以下に、先週末の7月20日の事例を掲げます。

日本株の相場観については、今回も基本、変化なしです。日本は、景気後退になる可能性は低く、米国のインフレ懸念は日本に脱デフレをもたらし、加えて海外観光客の増加等、経済再活動につながり、今年年前半にかけ、日本株はここで紹介している高配当バリュー株を中心とした、堅調な相場展開を予測しています。

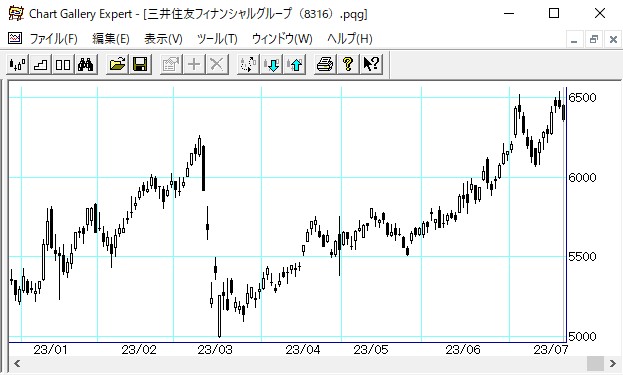

さて、以下は8316三井住友FGの過去6か月の推移、株価は7月21日時点の日足です。同銘柄に関し、「株価は趨勢的に上昇トレンドが続く」というシナリオに変化なしです。株価については、「シリコンバレー銀行ショック」前の高値を更新して来た状況であり、期間は不確かながらも趨勢的に上昇を続け、3月に付けた高値、いわゆる10,000円を超えていくことをイメージしています。三井住友FGは、上半期決算発表段階で自社株買いを検討すると公表しており、三菱商事のような株価上昇の楽しみは、秋にかけてやってくると現状、期待しています。

三井住友フィナンシャルグループ(8316)

さや取りについては、今回は特筆すべきものはないので、割愛させていただきます。というより、デイトレがあまりにも儲かるので、さや取り用の信用枠まで使っているというのが実際のところです。

年後半も銀行株/日米消費者物価逆転?

さて、ここからは今回のテーマである年後半も銀行株/日米消費者物価逆転?について。まずは前者。

以下、私の個人ブログ「浜口準之助のテツ・ホテル・グルメ・株式運用」からの紹介です。

年後半はバリュー株優位、特に銀行株に注目というが

年後半はバリュー株が優位であり、銀行株価はすでに強気相場に入っていると。違和感ない見方ですね。

続いて後者。

インフレ持続、日本株の本格上昇が始まるというが

日米消費者物価上昇率逆転の時代が来るのか?

この中で、「日米消費者物価上昇率逆転の時代が来るのか?」というのはかなりセンセーショナルな内容ですが、個人的には違和感はありません。以上に加え、以下の日経ヴェリタス7月23日号の寄稿文もご覧ください。

過去30年間の日本と世界を巡る経済の地殻変動の要素を、全て反対方向に読み替える思考実験をしてみる必要があるかもしれません。日本では「再バブル化」「少子高齢化がもたらすインフレ」、世界全体では「新冷戦による効率性低下」「中国経済の没落」「コンピュータ技術の成熟化」「インフレ」「金利上昇」といった具合です。

――日経ヴェリタス7月23日号「森田長太郎のセカイ系な世界」より

インフレとなりますと、エネルギー・資源の観点から三菱商事・三井物産、長期金利上昇に伴う利ザヤ拡大の点から銀行株にポジティブと考えます。

以上です。なお皆さんの株式運用は、くれぐれも自己責任でお願いします。ここは再強調させていただきます。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。

浜口です。まずは今回も定点観測を。前回の当ブログのアップ日(2023年6月27日)以降の「浜口流コア・サテライト戦略」銘柄について、左は株価が6月24日時点、下はその2週間後、株価が7月7日時点のデータです。

この二週間の断面で見れば、銀行株はほぼ株価上昇、一方で商社株は三菱商事・三井物産とも下落しています。銀行株は、米FRBによる銀行のストレステストに全行が合格、野村証券高宮アナリストによりメガ3行の目標株価の上方修正、9月中間決算時点での自社株買い期待などがあります。また総合商社株が下落した背景には、いわゆる「バフェット効果」が目先的に一巡したことに加え、先週木・金曜日に発生したいわゆる「ソシオネクスト・ショック」に影響された部分が大きいと考えます。

なお、メガ3行の目標株価の上方修正については、以下のブログを参考願います。

野村証券の銀行株アナリスト高宮さんが、三井住友FG・みずほFGの目標株価アップを発表

ここ2週間で私が行った売買ですが、日々、三菱商事・MS&ADなどでデイトレを行い、今年に入り負けなしです。特にここにきて、三菱商事がますますいい感じです。以下に、先週末の7月11日の事例を掲げます。

日本株の相場観については、今回も基本、変化なしです。日本は、景気後退になる可能性は低く、米国のインフレ懸念は日本に脱デフレをもたらし、加えて海外観光客の増加等、経済再活動につながり、今年年前半にかけ、日本株はここで紹介している高配当バリュー株を中心とした、堅調な相場展開を予測しています。

さて、以下は8316三井住友FGの過去6か月の推移、株価は7月7日時点の日足です。同銘柄に関し、「株価は趨勢的に上昇トレンドが続く」というシナリオに変化なしです。株価については、「シリコンバレー銀行ショック」前の高値を更新して来た状況であり、期間は不確かながらも趨勢的に上昇を続け、3月に付けた高値、いわゆる10,000円を超えていくことをイメージしています。三井住友FGは、上半期決算発表段階で自社株買いを検討すると公表しており、三菱商事のような株価上昇の楽しみは、秋にかけてやってくると現状、期待しています。

三井住友フィナンシャルグループ

さや取りについては、今回は特筆すべきものはないので、割愛させていただきます。というより、デイトレがあまりにも儲かるので、さや取り用の信用枠まで使っているというのが実際のところです。

さて、ここからは今回のテーマである「浜口がNHK/テレ東に出演/三菱商事の自社株買い」のご紹介です。まずは浜口がNHK/テレ東に出演について。文字とおり、私は6月29日にNHK、6月30日と、二日連続でTV出演しました。両放送とも、銀座にある投資家バー「ストックピッカーズ」経由で私が紹介されたものです。

以下、全て私の個人ブログ「浜口準之助のテツ・ホテル・グルメ・株式運用」からの紹介です。

三菱商事の自社株買い

次に三菱商事の自社株買いについて。

自社株買いの規模に注目したいと思います。

伊藤忠は自社株買い800億円。それに対し三菱商事は、すでに3,000億円を発表していますが、これに加え、2,000億円の追加を予想していると。

この規模だけで言うと、総合商社に投資するなら、やっぱり三菱商事なのかなぁと思いますね。

――三菱商事の自社株買いの規模に驚く

ちなみに、同社の自社株買い進捗状況を。

3,000億円の自社株買いの枠に対し、6月7末まで実施分の進捗率は25%。まだまだ買い余力はある一方、SMBC日興証券、総合商社アナリストの森本さんは2,000億円の追加を予想していると。株式需給面で、心強いですね。

以上です。なお皆さんの株式運用は、くれぐれも自己責任でお願いします。ここは再強調させていただきます。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。