浜口です。まずは今回も2週間ごとの定点観測を。前回の当ブログのアップ日(2022年6月20日)以降の「浜口流コア・サテライト戦略」銘柄について、上は株価が7月1日時点、下はその2週間後、株価が7月15日時点のデータです。

ここ2週間で私が行った売買は、この表に記載されている銘柄についてはありません。ただし後述しますが、8766東京海上HDと8725MS&ADについては、鞘取りの仕掛けを行っています。

日本株の相場観については、基本、これまでと変化なしです。米国ではインフレ懸念の加速、それに対しFRBによる0.75%の利上げは今後も継続され、それが景気後退につながるとの懸念が台頭しています。一方で日本は、日銀による大規模緩和が継続していて、利上げは行われない。日本の金融政策は米国とは一線を画しているわけで、このことが日米金利差拡大、為替市場では円安ドル高をもたらしているわけです。国内の低インフレ・低金利・円安拡大は、日本株にとっては、ポジティブ。景気後退も仮に起こるにせよ、国内景気は米国比較でこれまで、景気の盛り上がりがそれほどあったわけではないから、その反動を懸念する必要性に乏しい。また新型コロナからの経済再開についても、先行したアメリカと比較すると周回遅れ、これからRe-Openingが起こるといった状況で、関連銘柄の株高が期待されます。銀行株についても、米長期金利の短期的な動きに翻弄されている米銀行株とは一線を画す。以下に示した8316三井住友FGの動きが象徴的ですが、9月の配当権利落ちに向け、株価は底堅く、堅調に推移していることがわかります。この銘柄も、高配当利回り株投資の特集が個人投資家向けの月刊誌などで取り沙汰されることが多くなり、すっかり有名になってしまいましたね。

三井住友フィナンシャルグループ

したがって、ここで書いている景気敏感バリュー株が継続して上昇するシナリオは、中長期的に当てはまると思われ、運用スタンスは基本、これまでと変化なしです。

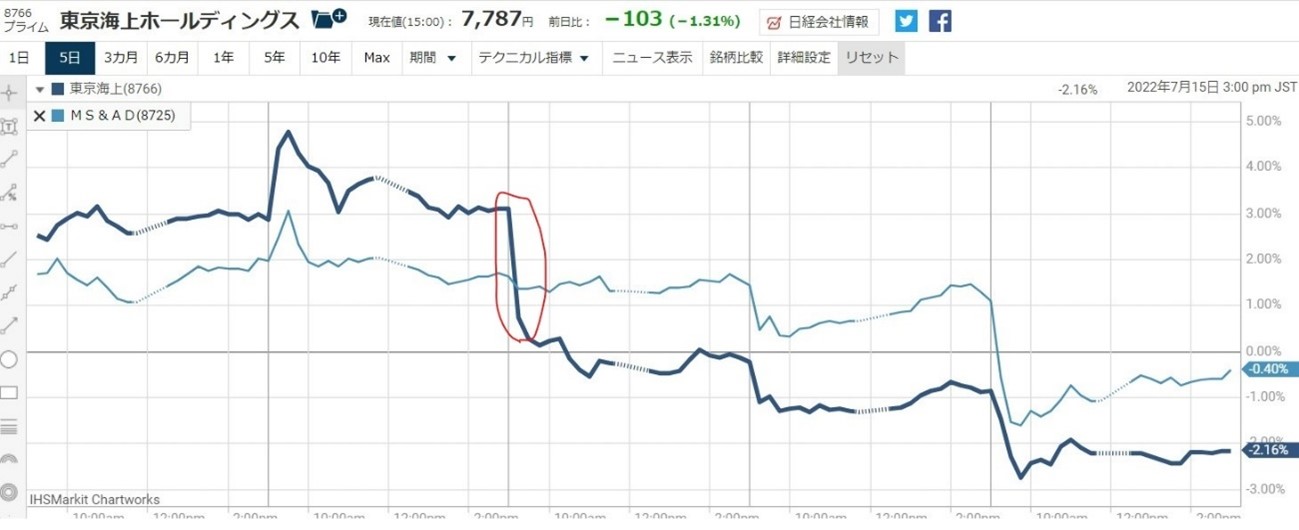

次に8766東京海上HDと8725MS&ADのさや取りについて。 グラフをご覧ください。

8766東京海上HDと8725MS&ADのさや取り

8766東京海上HDと8725MS&ADのさや取り

この銘柄の組み合わせの鞘取りを、このブログで紹介するのは初めてでしょうか?私は以前から、何回か仕掛けていたのですが・・・と、時は先週火曜日、7月12日ですね..突然、さやが大きく動きだした。東京海上とMS & ADとのさやが一気に逆転、現在に至っています。

動きについては、上に掲げた過去3ヶ月のチャートよりもその下、過去5日間のチャートの方が分かりやすいと思います。これは取れるんじゃないかな・・・そう思いました。私は、木曜日の大引けで東京海上HD買い-MS & AD売りの仕掛けをしました。来週あたり利食いできるんじゃないかな。そう期待しています。なお皆さんがこの株の仕掛けをするときには、東京海上1,000株に対しMS & AD 2,000株。この組み合わせでいいんじゃないかと思います。実際私も、これでやっています。今後の展開が楽しみです。

しかしこうして考えると。鞘取りの組み合わせを定期的にウォッチしていくというのは、とてもいいもんだな。それまで鞘が循環的に動いていて、今回も取れそうかなと思っっていたら、突然無愛想なごとく、鞘が動かなくなる。でもそこでさやを見るのを忘れてはいけないわけで止めてはいけない。こうして見続けていると、こういう発見もある。いいですよね。このブログではこれからも引き続き、鞘取りのことを発信していきますね。

さて、私も一応、株式運用のプロとして、独立しました。会社からのサラリーがなくなったプロは、損が続き資金がなくなるとおしまいです。そのためにも、確実に取りたい。そう考えると、高配当利回り銘柄投資と銘柄間の鞘取りは、可能性と言うのは低リスクで稼げる投資家として船橋になるための有力な手段だと思いますね。

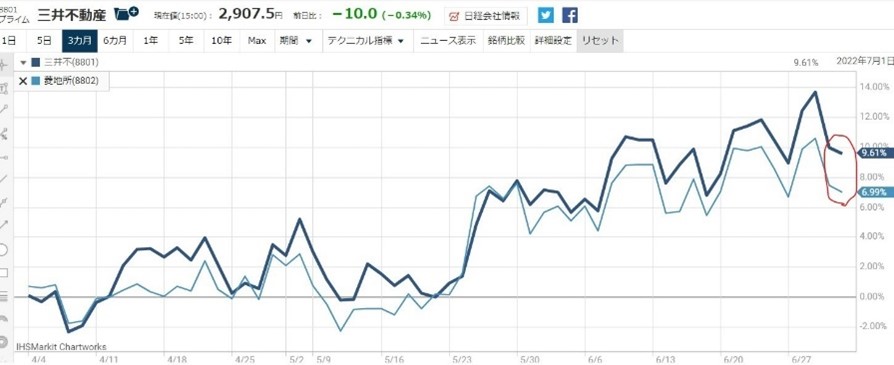

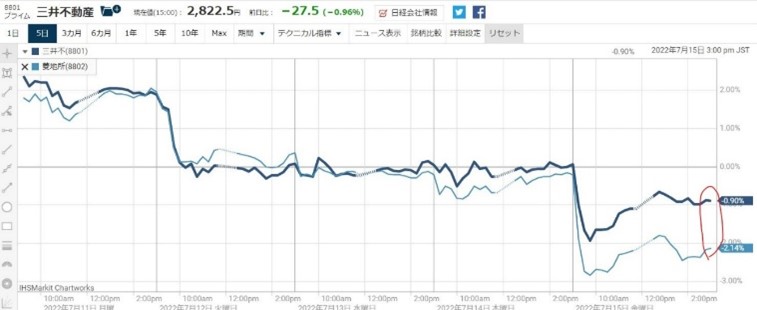

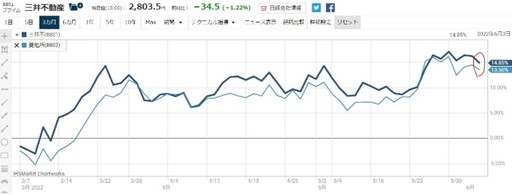

次に8801三井不動産買いと8802三菱地所売りのさや取りについて。 グラフをご覧ください。

8801三井不動産買いと8802三菱地所売り(6月17日)

8801三井不動産買いと8802三菱地所売り(7月1日)

8801三井不動産買いと8802三菱地所売り(7月15日)

8801三井不動産と8802三菱地所の比較チャート。上が直近株価6月17日時点、中がその2週間後、7月1日時点、その下がさらに2週間後、7月15日時点の両銘柄の過去三ヶ月および過去5日の比較チャート・相対株価を示したものです。

ここのところ、目立ったさやの動きが発生していていなかった両銘柄ですが、先週末金曜日の7月15日、突然さやが開く動きとなりました。上にお示しした過去5日の日足を見ていただくと分かる通り、突然、三井不動産が三菱地所比較で上さやになりました。今後この動きがどうなっていくか。この動きが拡大するようであれば、三井不動産売り-三菱地所買いの鞘取り仕掛けが可能になるかもしれません。したがって、今週は両銘柄のさやに要注目と考えます。

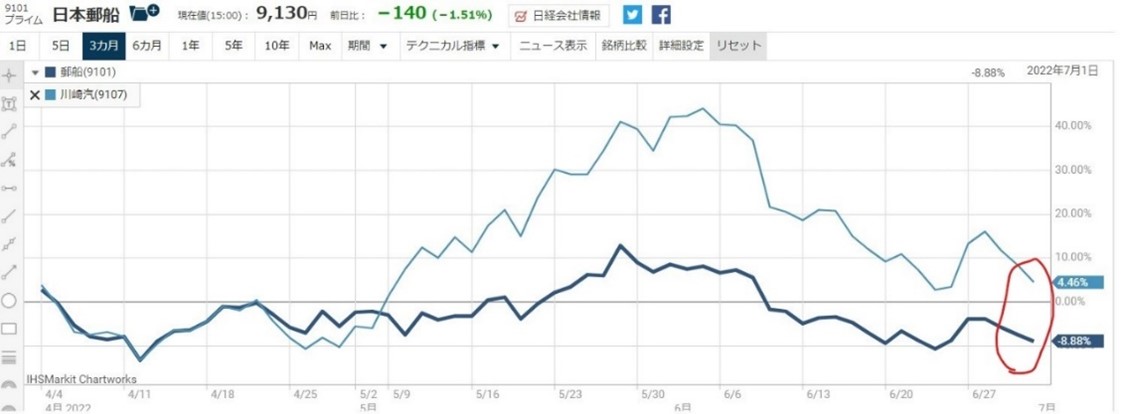

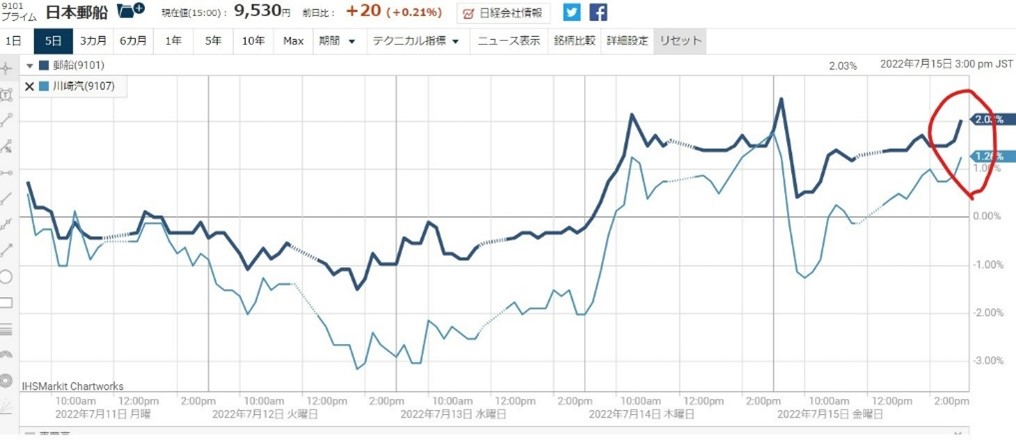

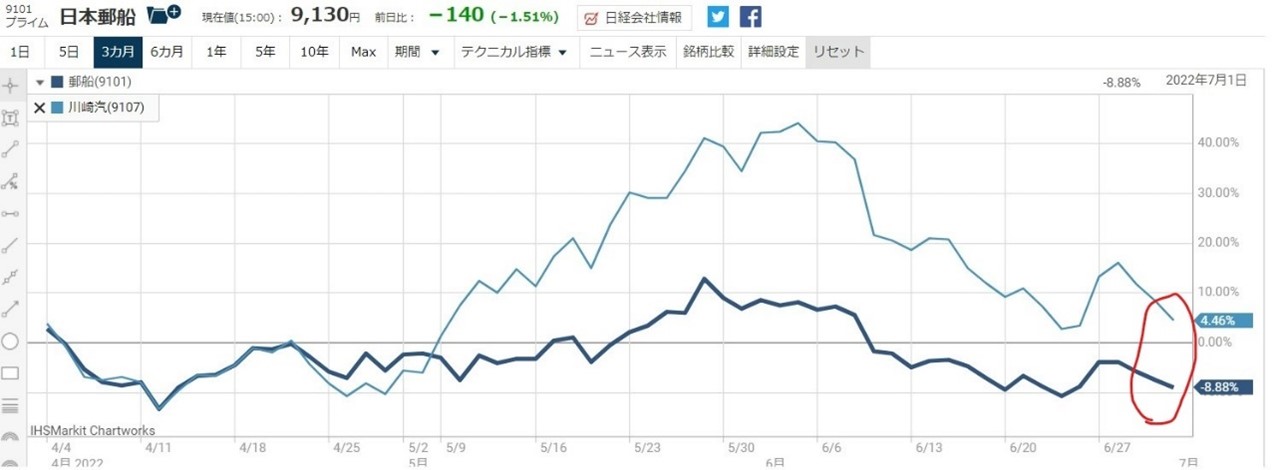

一方で、日本郵船買い・川崎汽船売りのさや取りについて。

9101日本郵船と9107川崎汽船の比較チャート。上が直近株価6月17日時点、中がその2週間後、7月1日時点、その下がさらに2週間後、7月15日時点の両銘柄の過去三ヶ月および過去5日の比較チャート・相対株価を示したものです。

これは前回も書いていることですが、両銘柄のさやは、平常時に戻った感があります。さやについては引き続き注視、タイミングを見て再度、仕掛けを検討をしたいと思います。

さて、今回のテーマ、「延長戦入りか・・・海運株と半導体関連株」について考えていきたいと思います。前回のテーマが「風前の灯火か・・・海運株と半導体関連株」でしたので、両銘柄に対する見方については、前回と変化なしです。それにしても、「なかなか下放れないな・・・」と、売り方として我慢比べを強いられている状況ですが、やはりいつか、株価は下落へ。きっかけ待ちという見方には、変化なしです。

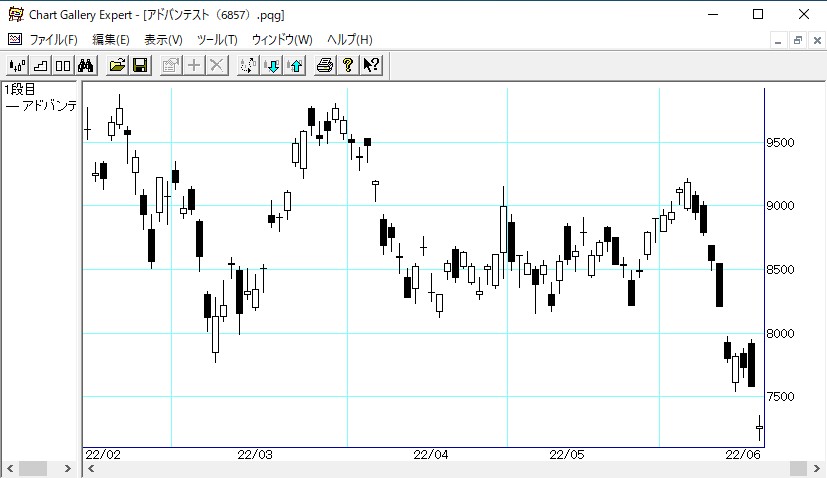

まずは半導体製造装置関連銘柄6857アドバンテストについて。 日足チャートをご覧ください。

6857アドバンテスト(6月17日)

6857アドバンテスト(7月1日)

6857アドバンテスト(7月15日)

上が直近株価6月17日時点、中がその2週間後、7月1日時点、その下がさらに2週間後、7月15日時点の同銘柄の過去三ヶ月のチャートです。4週間前との比較では下値が切り下がっており、ここから株価が下がると、一段安になると想定しているのですが、ここ2週間、株価は横ばいです。しかし半導体製造装置株のファンダメンタルズは、着実に悪化していると思われます。

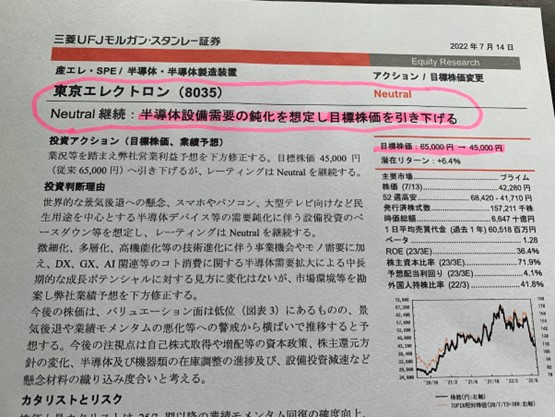

これは三菱UFJモルガンスタンレー証券の長谷川アナリストによる、東京エレクトロンの目標株価引き下げレポート。先週の木曜日、4月14日発行ですね。

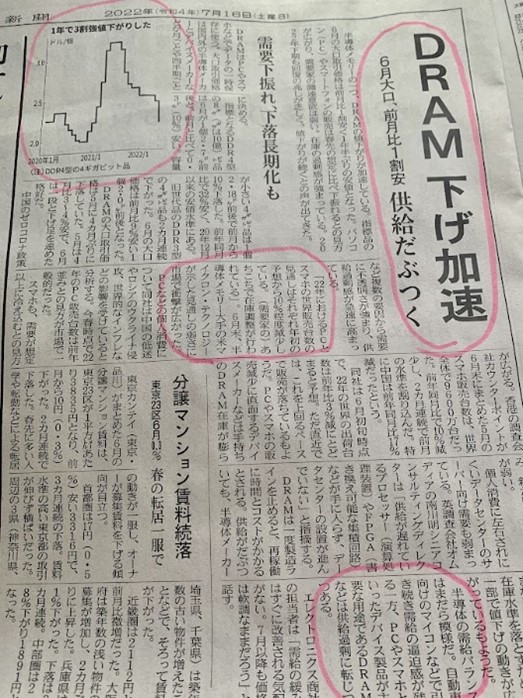

7月16日 日本経済新聞朝刊

これは7月16日の日経朝刊の中の記事、DRAM 下げ加速と。さきの長谷川アナリストのレポートの見解と同じベクトルにあると考えます。このように株価は横ばいながらもファンダメンタルズは悪化しているわけですから、やはりどこかで株価は下落に転じると、私は考えています繰り返しですが、きっかけ待ちということでしょうね。

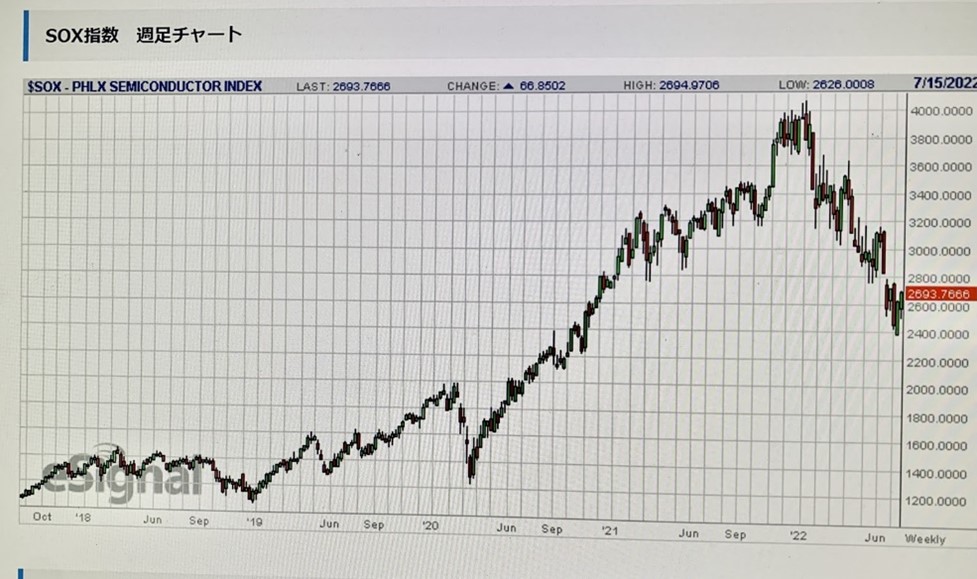

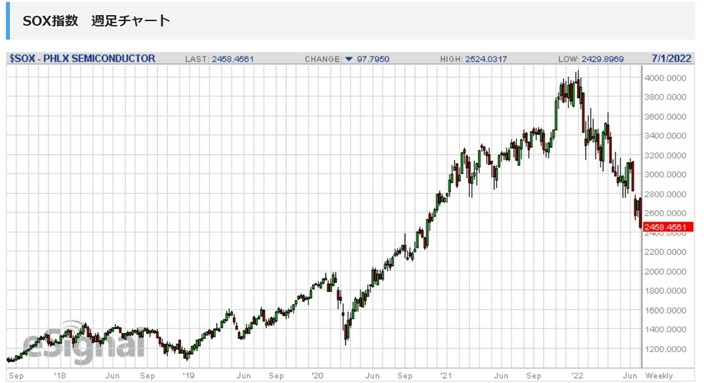

アドバンテストの株価形成については、以下のHPに掲載されている SOX指数(フィラデルフィア半導体株指数)チャート の動きが参考になります。前回もこのチャートを掲載していますが、二週間後経ちましたのでアップデートしておきました。大きな変化はないと考えます。

SOX指数 週足チャート

次に海運株について。

日本郵船(7月1日)

日本郵船(7月15日)

お示ししているのは、日本郵船の過去半年の日足、上は7月1日時点、下は7月15日時点のものです。ここ2週間、概ね横ばいですね。

Freightos Baltic Index に掲載されている、週次のコンテナ船運賃の推移も、先週は1ドル安。ここ3週間では計8ドル安。やはり、天井打ちしているように思われます。

以上、私の見方に変化はないのですが、海運株については、これは以前も当ブログで書いたことがありますが、9月の中間配当権利落ちに向け、配当取りの動きが出てくることでしょう。コンテナ運賃下落と配当取りの株式需給のせめぎ合いになる可能性がありますが、これも以前書きましたが、海運株はここもと、すっかり人気株になってしまったので。9月の権利落ち日が近づくにつれ、配当取りの動きが進んでいくことは、容易に想定されます。そうなるとやはり海運株の下落は、配当落ちが発生する9月末近く以降になると考えるのが妥当かなという考え方もできます。この点も引き続き、同じ意見を持っています。

以上です。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。

なお皆さんの株式運用は、くれぐれも自己責任でお願いします。ここは再強調させていただきます。

浜口です。まずは今回も2週間ごとの定点観測を。前回の当ブログのアップ日(2022年6月20日)以降の「浜口流コア・サテライト戦略」銘柄について、上は株価が6月17日時点、下はその2週間後、株価が7月1日時点のデータです。

ここ2週間で私が行った売買ですが、川崎汽船とアドバンテストを売り乗せし、下落率が高かった三菱商事を買い乗せしています。

またここ数回、当ブログで言及している4385メルカリについては、デイトレベースで空売りと利食いを繰り返していますが、当銘柄は高値から相当に下落、ここからは空売り妙味に乏しいと考え、この仕掛け&手仕舞いは、ここまでとします。ご参考まで、当銘柄の過去5年の月足をお示しします。なお海運株と半導体関連株については、後述します。

日本株の相場観については、長期的には基本、これまでと変化なしです。米国ではインフレ懸念の加速、それに対しFRBによる0.75%の利上げは今後も継続され、それが景気後退につながるとの懸念が台頭しています。日本株については、米国株の下落に引きずられている部分はあり、前述した三菱商事のように、株価が値を消す景気敏感バリュー株も散見されます。が、このような市況関連株の弱い動きは、前回のブログでも書いていますが期間限定的な動き、かつ市場の過剰反応と考えます。

ポイントは中国。上海ロックダウン解除の伴い、今後は景気回復が期待できるので、年後半の世界景気は心配は要らないと考えます。したがって、ここで書いている景気敏感バリュー株が継続して上昇するシナリオは、中長期的には当てはまると思われ、運用スタンスは基本、これまでと変化なしです。

次に8801三井不動産買いと8802三菱地所売りのさや取りについて。 グラフをご覧ください。

8801三井不動産買いと8802三菱地所売り(6月3日)

8801三井不動産買いと8802三菱地所売り(6月17日)

8801三井不動産買いと8802三菱地所売り(7月1日)

8801三井不動産と8802三菱地所の比較チャート。上が直近株価6月3日時点、中がその2週間後、6月17日時点、その下がさらに2週間後、7月1日時点の両銘柄の過去三ヶ月の比較チャート・相対株価を示したものです。

前回、前々回と同様、ここ2週間で目立ったさやの動きは発生していません。従い、両銘柄については、現状は引き続き「待ち」、次の仕掛けのタイミングを待つところと考えます。

一方で、日本郵船買い・川崎汽船売りのさや取りについて。

9101日本郵船と9107川崎汽船(6月17日)

9101日本郵船と9107川崎汽船(7月1日)

9101日本郵船と9107川崎汽船の比較チャート。上が直近株価6月17日時点、下がその2週間後、7月1日時点の両銘柄の過去三ヶ月の比較チャート・相対株価を示したものです。

前回の当ブログで私は、「両銘柄のさやは見事に縮小し、6月17日大引けで両銘柄を手仕舞い、利食いをしました。成功事例と言えます」と書きました。

その2週間後、両銘柄のさやは、さらに縮小しました。6月3日時点の両銘柄のさやは、-180円(株価は郵船が10,840円、川船が10,980円)、6月17日時点では790円(同郵船が9,320円、川船が8,530円)であったのに対し、7月1日時点では1,170円(同郵船が9,130円、川船が7,960円)です。

両銘柄のさやは、平常時に戻った感があります。さやについては引き続き注視、タイミングを見て再度、仕掛けを検討をしたいと思います。

さて、今回のテーマ、「風前の灯火か・・・海運株と半導体関連株」について考えていきたいと思います。前回のテーマが「やはり・・・海運株と半導体関連株は、下落に転じたのか?」でしたので、両銘柄に対する見方については、変化なしです。株価はここからさらに、下放れると考えています。両銘柄の中では特に、半導体関連株が一足早く、下落すると考えています。

まずは半導体製造装置関連銘柄6857アドバンテストについて。 日足チャートをご覧ください。

上が6月17日時点、下がその2週間後、7月1日時点の同銘柄の過去三ヶ月のチャートです。2週間前との比較では下値が切り下がっており、ここから株価が下がると、一段安になると想定しています。

アドバンテストの株価形成については、こちらに掲載されているSOX指数(フィラデルフィア半導体株指数)チャートの動きが参考になります。

当HPに掲載されているこのSOX指数週足を見ると、当指数はアドバンテスト株価に先行しているように思われます。私が、「風前の灯火か・・・」と書いている所以です。

次に海運株について。

お示ししているのは、日本郵船の過去半年の日足、7月1日時点のものです。

Freightos Baltic Index

https://fbx.freightos.com/ に掲載されている、週次のコンテナ船運賃の推移も、ここ2週間で7ドル安。やはり、天井打ちしているように思われます。

私は、見方に変化がないのに、繰り返し同じ文章を書くことを好みません。海運株と半導体関連株について、下落している背景・今後の見通しについては、前回のブログ(第31回 海運株と半導体関連株は、下落に転じたのか)で書いている通りですので、そちらをご覧ください。

以上です。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。

なお皆さんの株式運用は、くれぐれも自己責任でお願いします。ここは再強調させていただきます。