浜口です。まずは今回も2週間ごとの定点観測を。前回の当ブログのアップ日(2022年12月10日)以降の「浜口流コア・サテライト戦略」銘柄について、上は株価が1月6日時点、下はその2週間後、株価が1月20日時点のデータです。この二週間の断面で見れば、株式市場全体はぼ横ばいで推移する中、商社株や金融株は上昇しています。背景には引き続き、黒田日銀総裁による、事実上の利上げ発言があります。

ここ2週間で私が行った売買ですが、コア・サテライト戦略の中のサテライト銘柄として、7205日野自動車に、私は1000株の試し玉を入れています。後述します。それ以外は、特筆すべきことはありません。

日本株の相場観については、今回も基本、変化なしです。これは前回のブログでも書いていますが、米国ではインフレ対応でFRBが利上げを連続させていて、それがオーバーキルとなり、米国が景気後退に陥る可能性が極めて高い状況です。しかし、日本は、景気後退にはなる可能性は低いと考えます。米国のインフレ懸念は日本の脱デフレをもたらし、加えて海外観光客の増加等、経済再活動につながり、今年年前半にかけ、日本株はここで紹介している高配当バリュー株を中心とした、堅調な相場展開を予測しています。

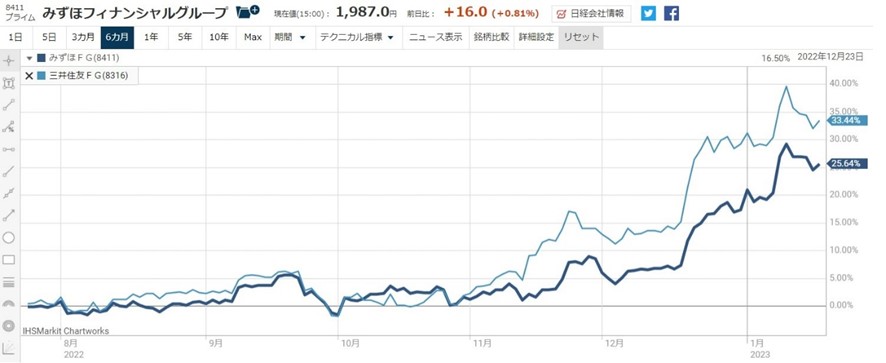

また今回から、8411みずほFGをコア銘柄として追加しています。この点は後述します。

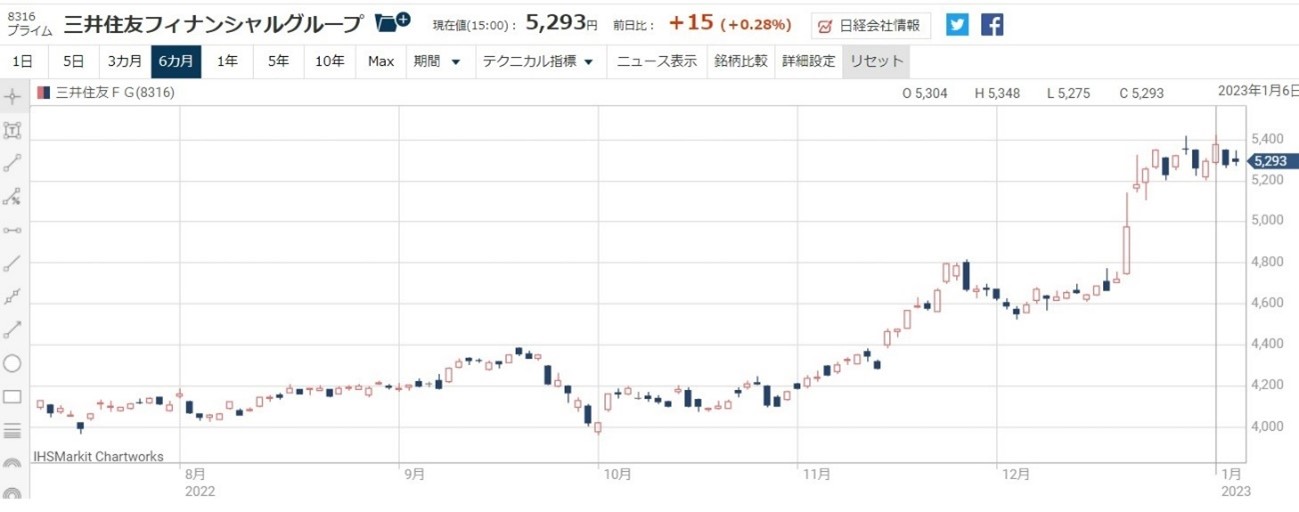

さて、以下は8316三井住友FGの過去6か月の推移、株価は1月20日時点の日足です。昨年12月半ばに続き、1月半ばにかけても大きく上昇、その後、やや調整局面となっています。上昇については1月18日の日銀の金融政策決定会合を受けて、これまで以上に日銀がタカ派になると期待された一方、会合後には、金融政策はこれまでと変化なしとアナウンスされたことが背景にあります。

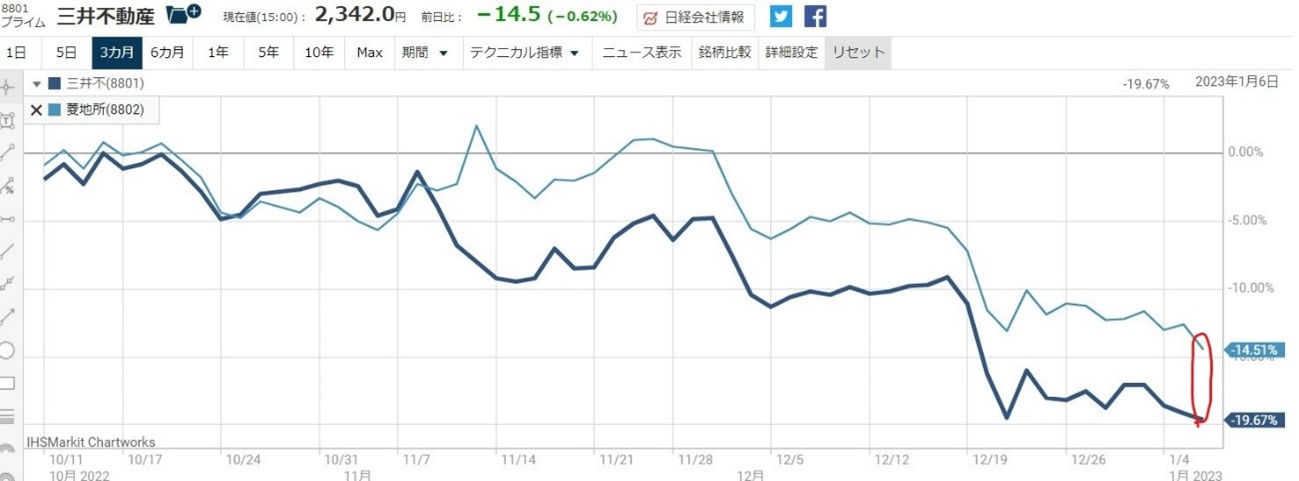

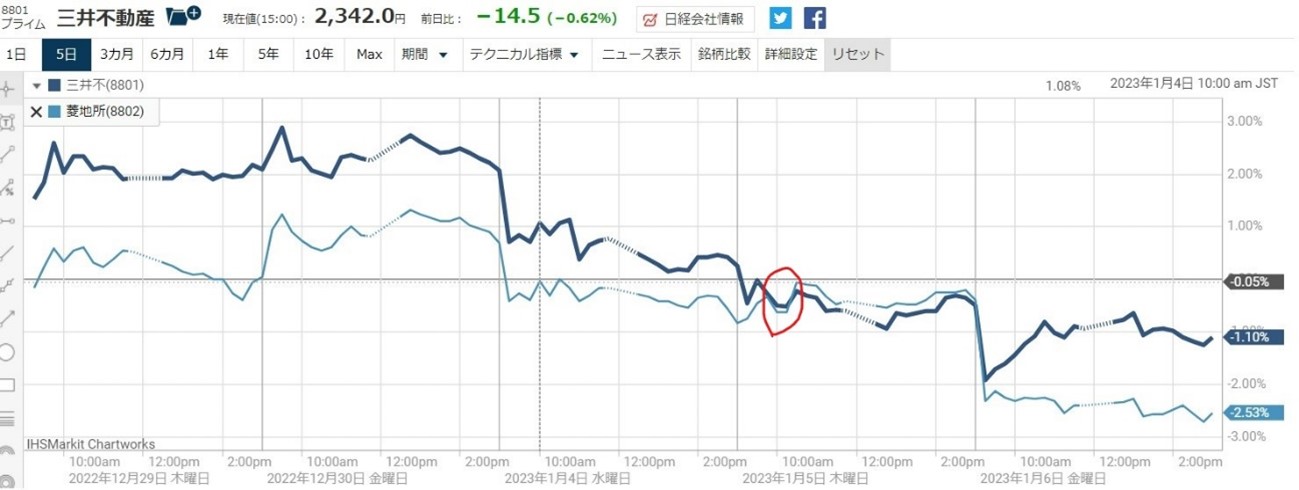

次にさや取りについて.。まずは8801三井不動産と8802三菱地所のグラフをご覧ください。 この組み合わせについて私は、前回のブログで「現在は利確をして以降、次の仕掛けタイミングを待っている段階です」と書きました。現状はどうでしょうか。

1月6日時点

1月6日時点

1月20日時点 過去3か月

1月20日時点 過去5か月

上2つのグラフは1月6日時点、下2つのグラフは1月20日時点の過去3か月と過去5日の、両銘柄のさやを比較して見たものです。

5日のグラフを見る限りにおいては、そろそろ「地所買い-三井不売り」の仕掛けをタイミングが来るように思われます。現在は、この仕掛けチャンスを注視しているところです。

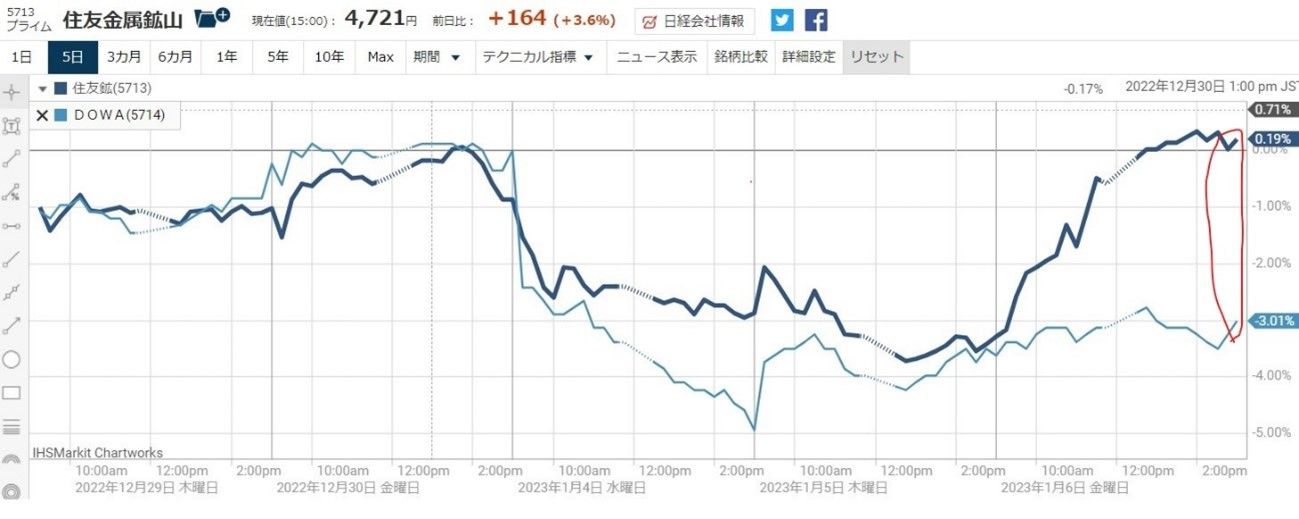

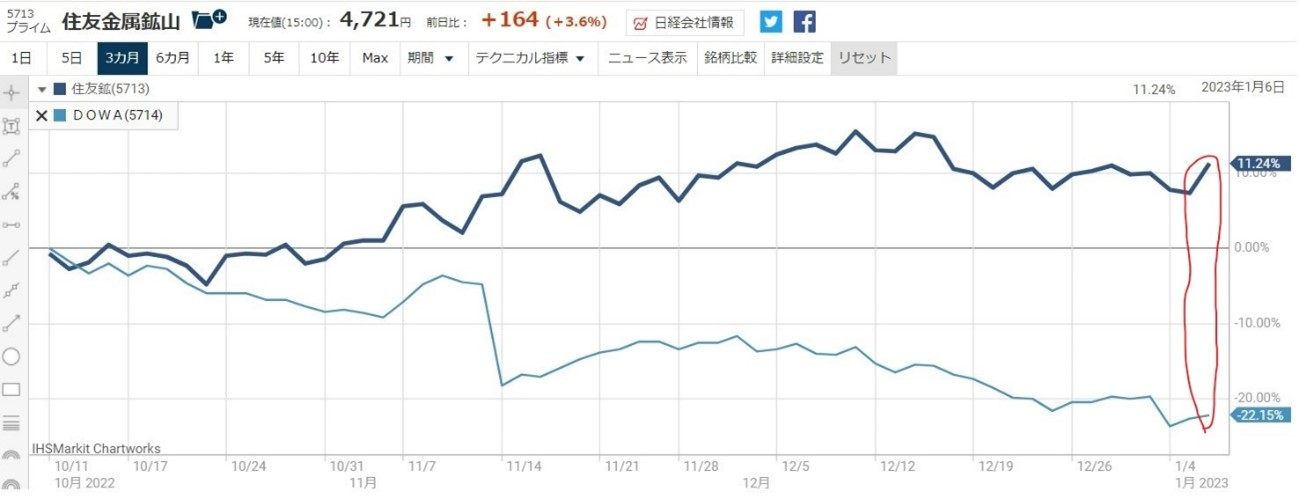

続いては5713住友金属鉱山と5714DOWA HDです。

1月6日時点の過去3か月

1月6日時点の過去5日

1月20日時点 両銘柄のさや

1月20日時点 両銘柄のさや

上2つのグラフは1月6日時点の過去3か月・過去5日、下2つは、1月20日時点での両銘柄のさやを見たものです。

ただし前回の当ブログでも書きました通り、この組み合わせは過去3か月の動きにある通り、趨勢的にさやが拡大しています。これは株価が両銘柄の業績格差を反映しているからと考えます。今後、どこまで両銘柄のさやが拡大していくのか、注視していきたいと思います。

さて、ここからは今回のテーマ、「コア銘柄として8411みずほFGを、サテライト銘柄として、7205日野自動車を」について考えていきたいと思います。まずはみずほFG。

ここにありますとおり、みずほFGも「累進配当」を行うようです。正直この銘柄は、複数回のシステム障害を起こす等、イマイチとぱっとしない感もありますが、配当利回りは4.28%、PB R0.56倍であるため、前回の当ブログでも書きました「東証のPB R 1倍割れ銘柄撲滅運動」が起こった場合には、株価が倍加する可能性を秘めています。

過去六か月の株価推移。三井住友FGと比較しています。似通った動きではありますが、みずほFGがアンダーパフォ―ムしていることがわかります。でもその結果として、配当利回りは4.28%と、三井住友FGの4.28%よりもわずかに高く、株価が割安な水準に位置していると解釈することも可能です。

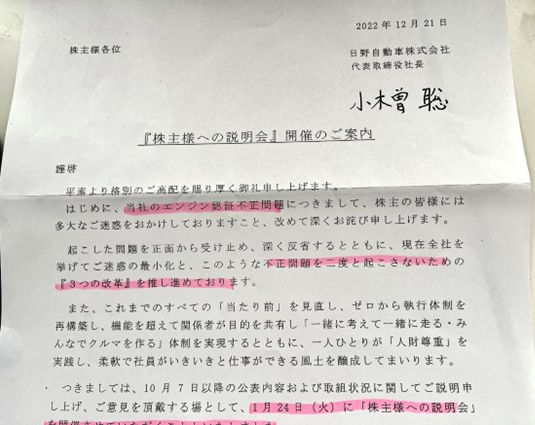

7205日野自動車を。以下に同銘柄の過去一年の株価の動きを示します。2月最終週から、株価が急落していることがわかります。背景には、このタイミングでエンジン認証不正問題が発覚したことがあります。

日野自動車は、もともとは技術力がある会社。いすゞと並び、大型トラックの二台会社。従い、国土交通省に再発防止策を出すなどしていく中、株価が復活するのは火を見るより明らかです。また筆頭株主はトヨタで50%超株式を保有しており、その点からも安心感は抜群です。前述の通り、私は1000株の試し玉を入れています。

1月24日火曜日に、株主向け説明会があるので、参加してきます。増し玉して良さそうな話があれば、ここで書かせていただきます。

以上です。なお皆さんの株式運用は、くれぐれも自己責任でお願いします。ここは再強調させていただきます。以上です。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。

浜口です。まずは今回も2週間ごとの定点観測を。前回の当ブログのアップ日(2022年12月19日)以降の「浜口流コア・サテライト戦略」銘柄について、上は株価が12月16日時点、下はその2週間後、株価が1月6日時点のデータです。この二週間の断面で見れば、株式市場全体が下落する中、商社株や経済再開銘柄はその影響を受け下げ局面となった一方、金融株は上昇しています。背景には、黒田日銀総裁による、事実上の利上げ発言があります。

ここ2週間で私が行った売買に、特筆すべきことはありません。

日本株の相場観については、今回も基本、変化なしです。これは前回のブログでも書いていますが、米国ではインフレ対応で FRB が利上げを連続させていて、それがオーバーキルとなり、米国が景気後退に陥る可能性が極めて高い状況です。しかし、日本は、景気後退にはなる可能性は低いと考えます。米国のインフレ懸念は日本の脱デフレをもたらし、加えて海外観光客の増加等、経済再活動につながり、来年前半にかけ、日本株はここで紹介している高配当バリュー株を中心とした、堅調な相場展開を予測しています。

さて、以下は三井住友FG(8316)の過去6か月の推移、株価は1月6日時点の日足です。昨年12月半ばに大きく上昇しています。これは前述していますが、黒田日銀総裁による、事実上の利上げ発言があります。銀行は主に個人からほぼゼロ金利で資金を調達し、企業に貸し付けていますが、その貸し付け金利は、概ね10年国債に連動していると考えて良いと思います。この10年国債金利が上昇しているため、銀行の貸し出しスプレッドは引き続き拡大していくとの思惑が、株価上昇の背景にあります。

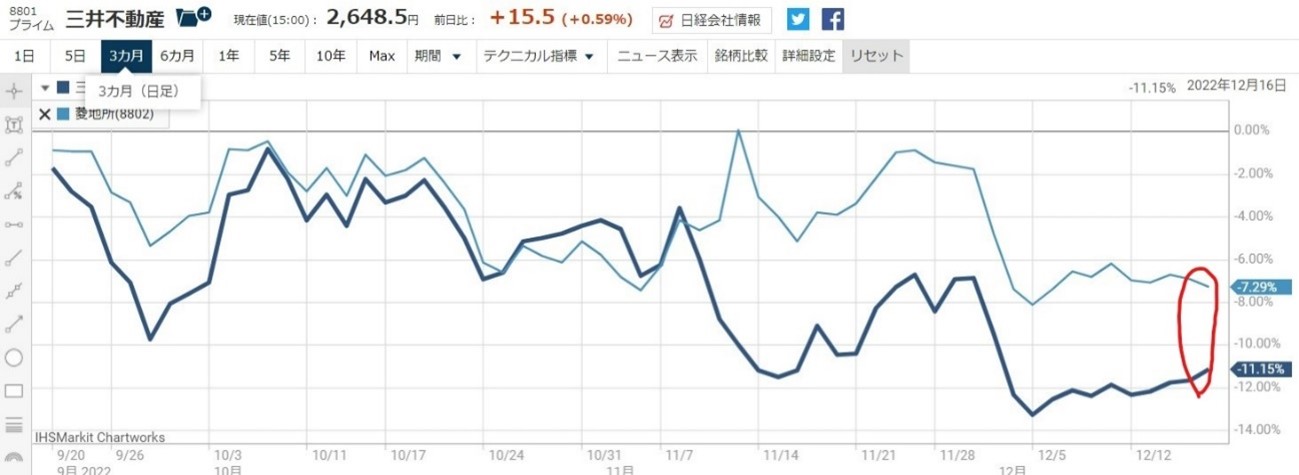

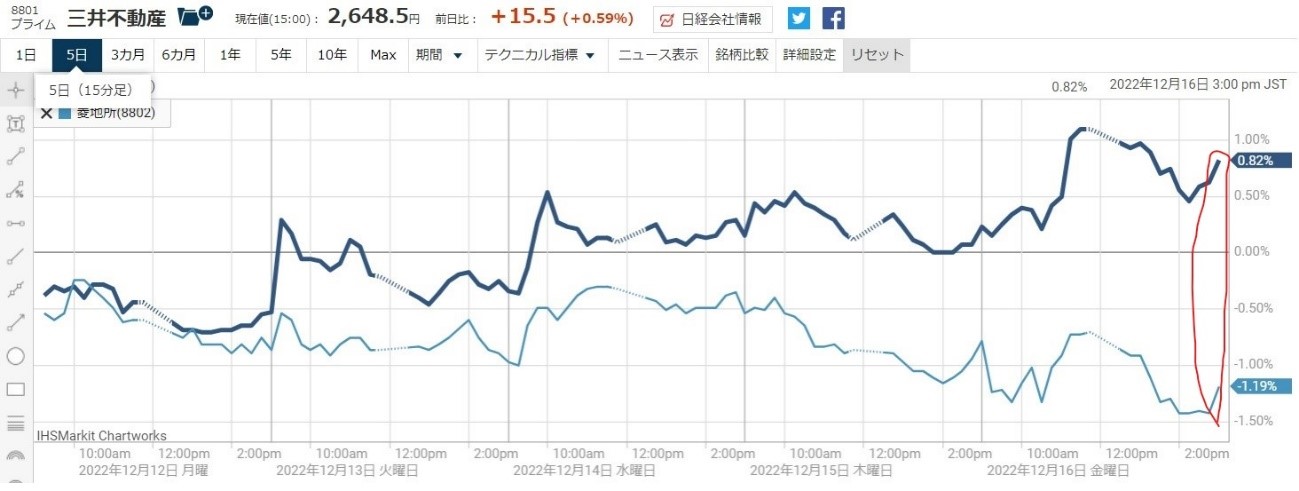

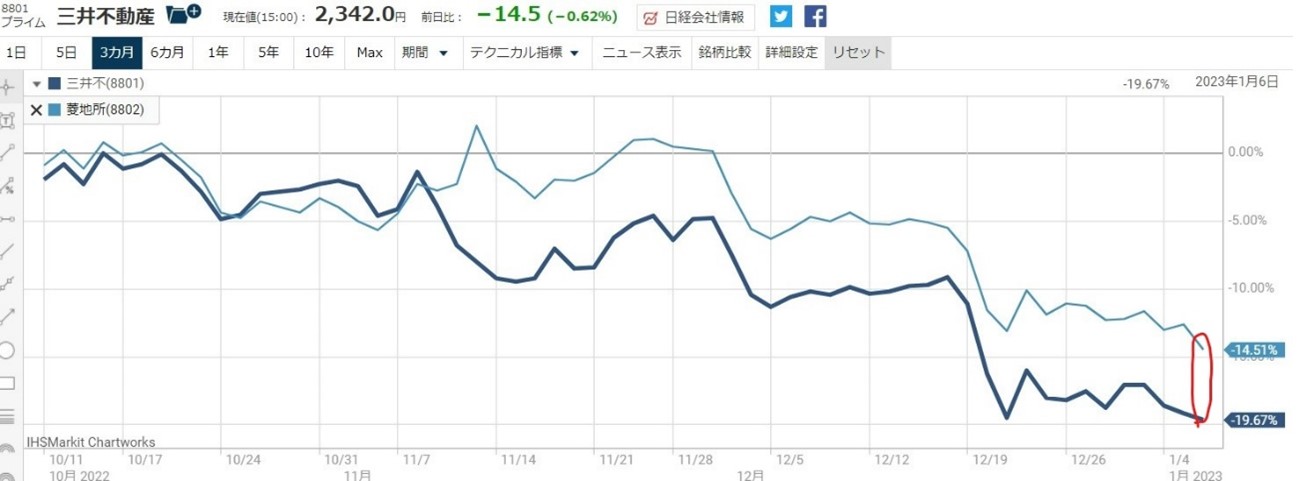

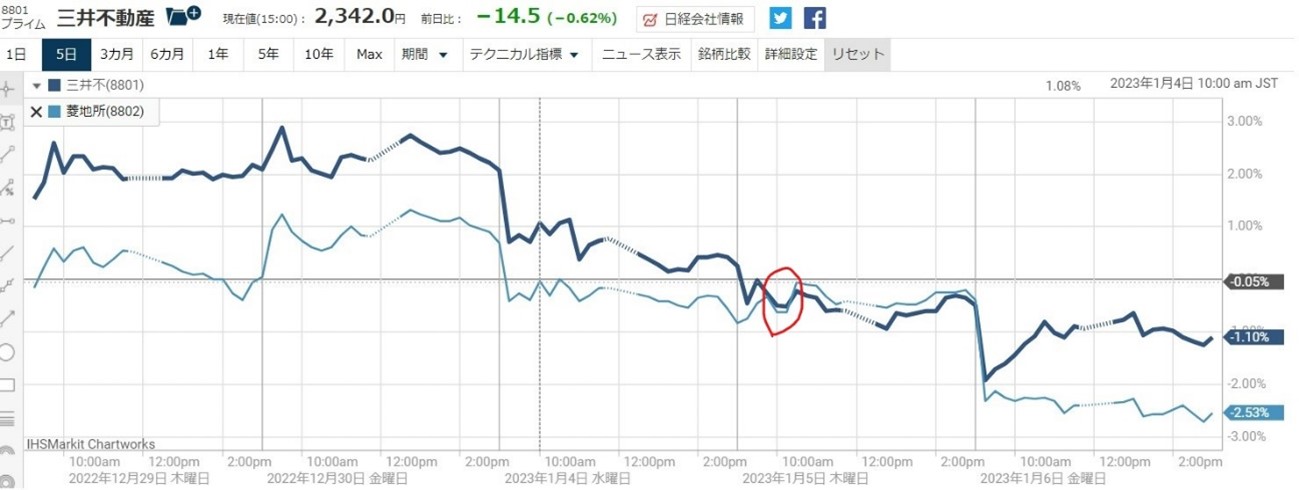

次にさや取りについて。まずは三井不動産(8801)と三菱地所(8802)のグラフをご覧ください。 この組み合わせについて私は、前回のブログで「現在は利確をして以降、次の仕掛けタイミングを待っている段階です」と書きました。現状はどうでしょうか。

12月16日時点

12月16日時点

1月6日時点 過去3か月

1月6日時点 過去5日

上2つのグラフは12月16日時点、下2つのグラフは1月6日時点の過去3か月と過去5日の、両銘柄のさやを比較して見たものです。

私は前回、「地所買い - 三井不売り」の仕掛けをタイミングを見て行いたいと思っています」と書きましたが、実際、そのさや取りを行うタイミングが訪れ、1月5日にさやは大きく縮小し、このタイミングで利確しました。成功事例と言えます。現在は、次の仕掛けチャンスを注視しているところです。

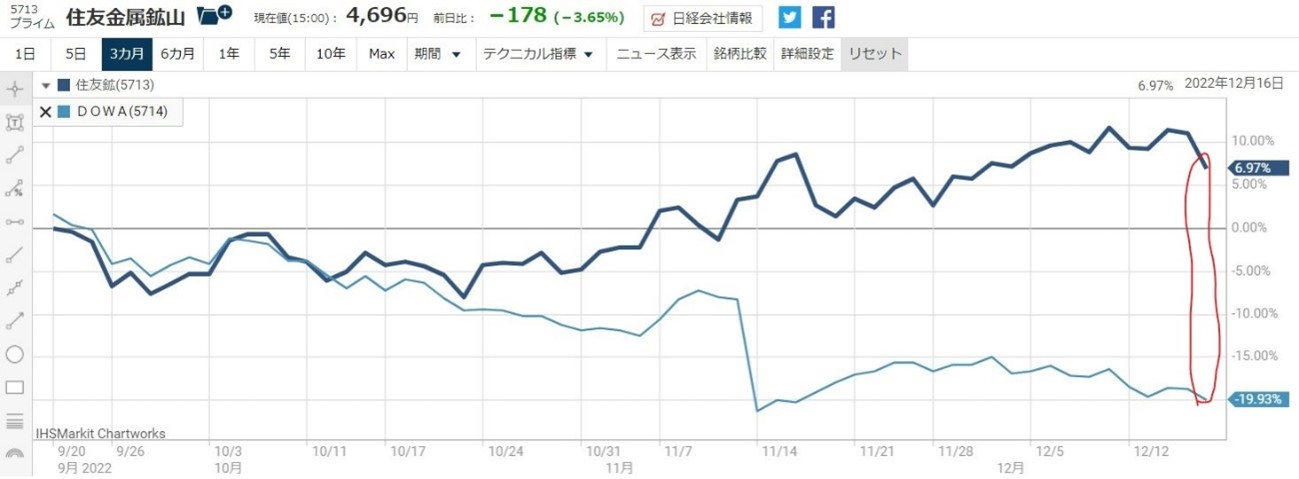

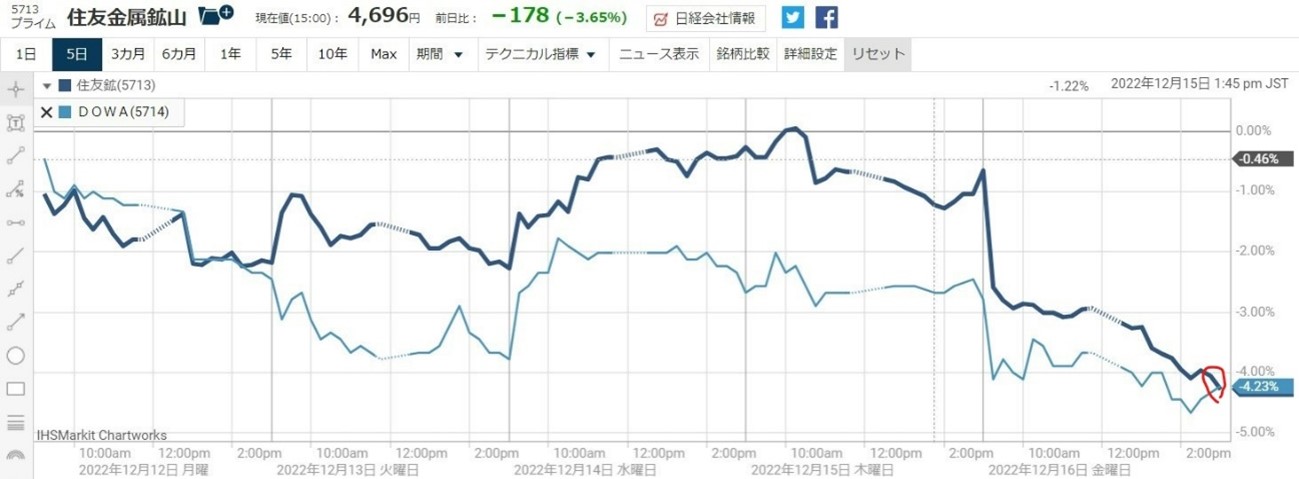

続いては、住友金属鉱山(5713)とDOWA HD(5714)です。

12月16日時点の過去3か月

12月16日時点の過去5日

1月6日時点 両銘柄のさや

1月6日時点 両銘柄のさや

上2つのグラフは12月16日時点の過去3か月・過去5日、下2つは、1月6日時点での両銘柄のさやを見たものです。私は既に、「住友金属鉱山売り- DOWA HD買い」の仕掛けを行っていましたが、過去5日のグラフを見ていただく通り、さやは縮小し、利確しました。成功事例と言えます。

ただしこの組み合わせは、過去3か月の動きにある通り、趨勢的にさやが拡大しています。これは株価が両銘柄の業績格差を反映しているからと考えます。今後、どこまで両銘柄のさやが拡大していくのか、注視していきたいと思います。

さて、ここからは今回のテーマ、まずは「PBR一倍割れ銘柄の撲滅は可能か」について考えていきたいと思います。

これは日経ヴェリタス1月1日号の記事。「日本株復活、きっかけは東証の本気」と。

東証プライム企業のうち半数のPBRが1倍を割り、大型株であるTOPIX500構成銘柄でも1倍割れは43%に達する。

東証自らPBR1倍割れ銘柄に手を突っ込む効果は大きい。企業側からみれば、改善計画の先には『市場降格』や『TOPIX除外』もちらつくからだ。改善計画の対象となった企業は株価を上げようと必死で改革に取り組むことになるだろう。

東京証券取引所が主導しようとしている「PBR1倍割れ銘柄」の撲滅運動

実際にこの通りになった場合、バリュー株は大幅に上昇します楽しみですね。ちなみに私が継続してフォロー銘柄群でこのシナリオに乗っかるのは、1月6日現在のPBR0.57倍の三井住友FG(8316)、そして0.53倍の日本製鉄(5401)あたりでしょうか。

次に、「金利上昇は株価にネガティブ?」について考えていきます。

米国の著名投資家であるジム・ロジャーズ氏は、金利上昇とインフレにより、株価は大幅下落になるのではないかとの見方をしています。これに対する私の見解ですが、であれば、本件がメリットになる業種から、銘柄選別をすれば良いのではないかと思うのです。

それは具体的には総合商社であり、金融株です。インフレにおいては、商品市況が上昇する。であれば、これがメリットになる業種に投資をすれば良い。具体的には、エネルギーの三菱商事、資源の三井物産と言われますが、この両銘柄で良いのではないか。氏はコモディティに投資した方が良いのではないかと言われていますが、コモディティには配当がありません。したがって私はそれよりも、この2銘柄に投資する方が賢明と考えます。

次に金利上昇ですが、これは前段でお話ししていますが、金融株にとってポジティブです。従ってこのセクターに投資すればいいだけの話です。つまり、私がおススメしている銘柄のうち、かなりの部分が、金利上昇とインフレにより、恩恵を受けるのだということをご理解いただきたいと思います。

以上です。なお皆さんの株式運用は、くれぐれも自己責任でお願いします。ここは再強調させていただきます。以上です。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。