第97回 半導体株相場は終わったのか? 11月25日

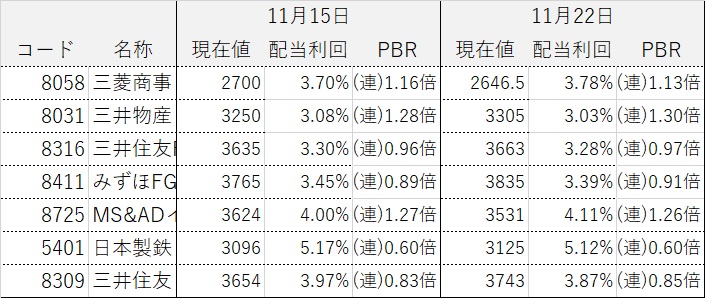

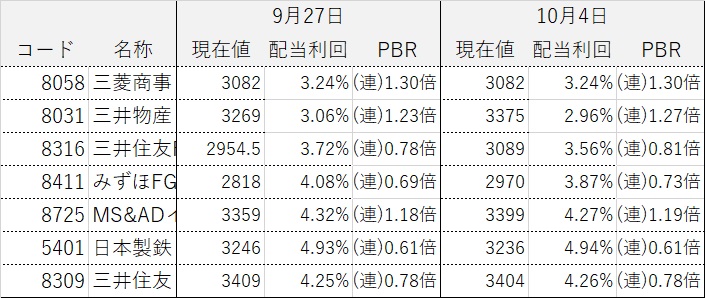

浜口です。さて、まずは今回も定点観測を。前回の当ブログのアップ日(2024年11月18日)以降の「浜口流コア・サテライト戦略」銘柄について、左は株価が11月15日時点、右は11月22日時点のデータです。

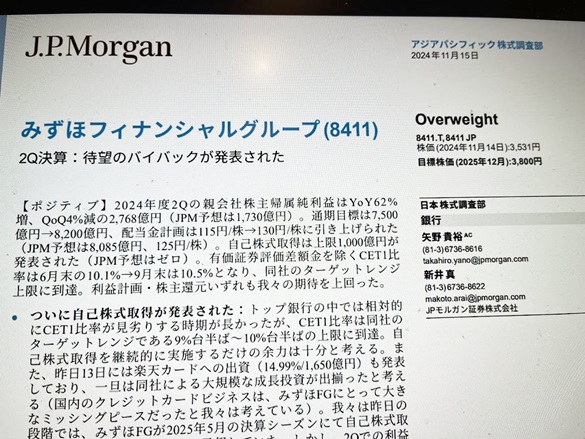

株価としては、三菱商事以外はすべて上昇、特に3メガバンクの上昇度合いが高いことがわかります。その中でも、8411みずほFGが突出して株価上昇していることがわかります。理由は、16年ぶりに自社株買いを再開したことがあります。

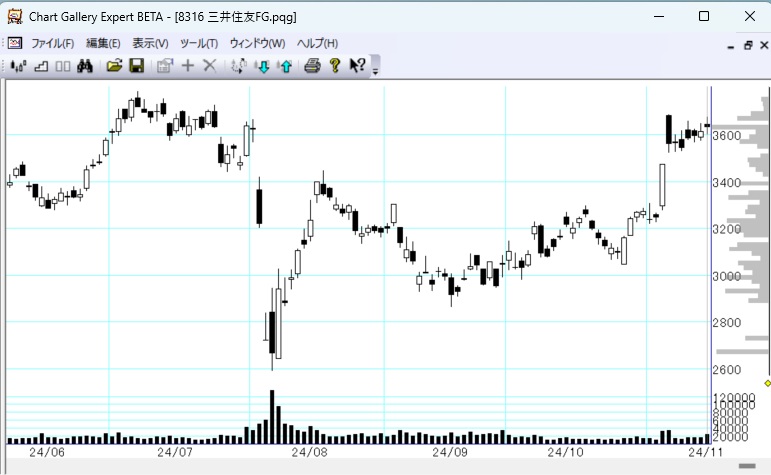

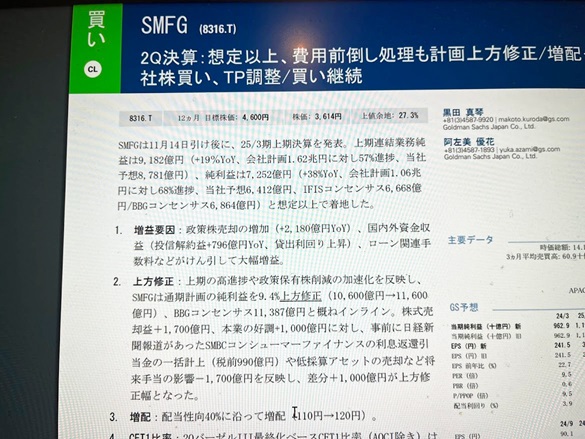

以下は8316三井住友FGの日足。足元の株価は上昇に転じていることがわかります。この銘柄の業績は以下の通り好調であり、楽観しています。

みずほフィナンシャルグループ(8411)

以下は三井住友FG(8316)の日足。足元の株価は上昇に転じていることがわかります。この銘柄の業績は以下の通り好調であり、楽観しています。

8316三井住友FG純利益進捗率は35%と好調、余震費用も低ポジティブというが

メガバンクの中でも、現在、最も安心して長期保有できる銘柄、と私は考えます。

テクノロジー株を中心とした下落相場がひと段落したら、まず株価が上昇に転じるのは同銘柄のようなメガバンク三行が中心と考えます。

8316三井住友FG、中間決算時の株主還元強化に期待/投資魅力が大きいというが

このレポートには私も同感で、三井住友FGの投資力魅力は大きいと思いますね。

主観ですが、中長期的には20,000円があってもおかしくないという考えに変化はありません。同銘柄は株価が3分割されたため、7,000円近くがあってもおかしくないという考えに変化はありません。

三井住友フィナンシャルグループ(8316)

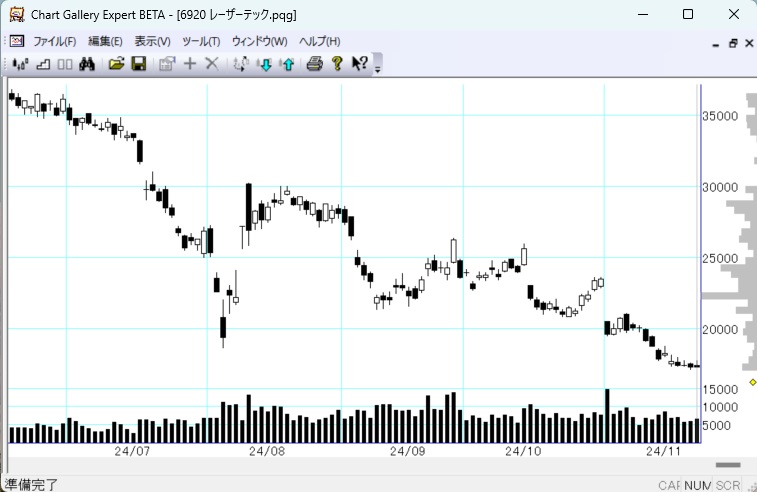

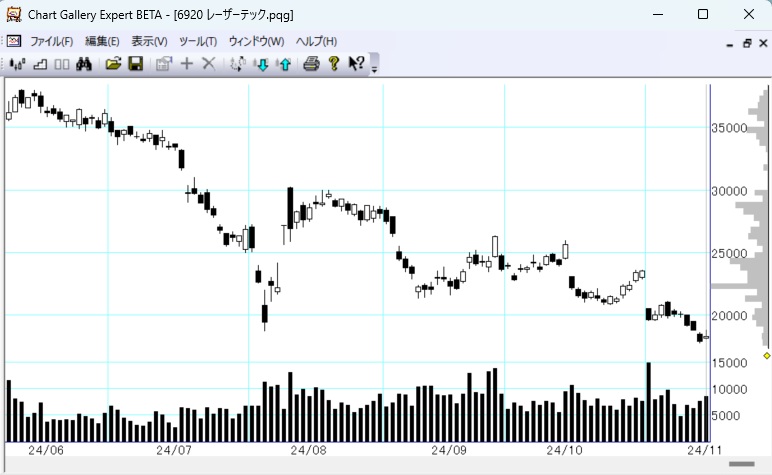

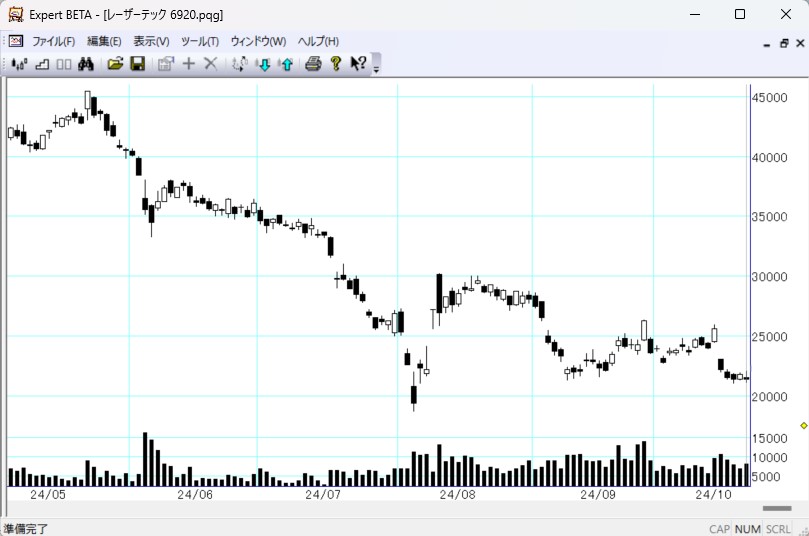

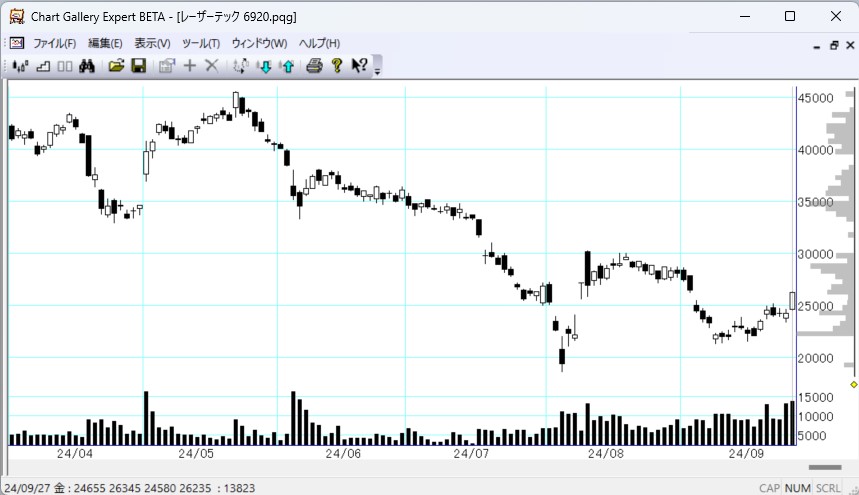

一方でテック株の人気銘柄、レーザーテック(6920)。株価は趨勢的に下落しています。ここまで株価が下落してもなお、予想PERは22.22倍。三井住友FGと対照的ですが、これが現実です。投資対象を銀行・損保・商社株の累進配当銘柄に絞り込んで、ほんとうによかったと思いますね。この銘柄は半導体関連ですが、そもそも半導体関連銘柄は、相場が終わっていると認識します。

レーザーテック(6920)

日本株の相場観については、長期的には今回も基本、変化なしです。日本は、景気後退になる可能性は低く、米国のインフレ懸念は日本に脱デフレをもたらし、加えて海外観光客の増加等、経済再活動につながり、今年年前半にかけ、日本株はここで紹介している高配当バリュー株を中心とした、堅調な相場展開を予測しています。「浜口の相場観は、いつも同じだよな」と受け止められている向きも多いことでしょう。しかしながらこのことは、現在の日本株市場は私が想定した通りに推移している証左と受け止めていただきたいと思います。

半導体株相場は終わったのか?

さて、ここからは今回のテーマ、「半導体株相場は終わったのか?」について。

11月23日付の日本経済新聞によると「半導体株相場が復活する姿は消えていない」と報じられましたが、私はそうは考えません。終わったのです。それは私がここに書いているレーザーテック(6920)のコメントで分かりますし、なにより先に決算発表した米エヌビディアが好業績だったのに株価は下落、つまり業績好調は織り込み済みだったわけです。

さらにいえば、記事の中にあるコメント「半導体の成長が続くことを考えると、持っておくべき銘柄だ」は疑問です。

日本株投資というのはそもそも、相場観で儲けるというより、制度で順当に儲けるものです。それは東証が金融庁と連携し行っているPBR1倍割れ撲滅運動や、累進配当を行っている銘柄に長期投資を行うことです。

以上です。なお皆さんの株式運用は、くれぐれも自己責任でお願いします。ここは再強調させていただきます。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。

第96回 3メガバンクが今中間期の業績を発表 11月18日

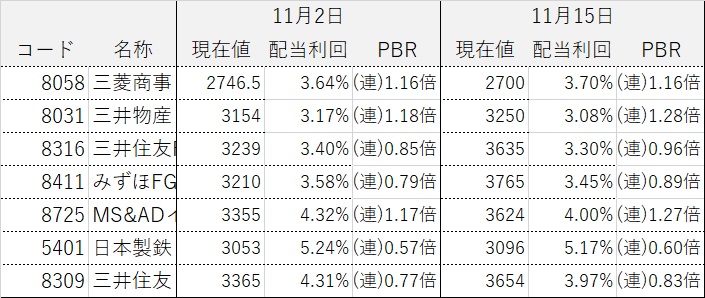

浜口です。さて、まずは今回も定点観測を。前回の当ブログのアップ日(2024年11月5日)以降の「浜口流コア・サテライト戦略」銘柄について、左は株価が11月2日時点、右は11月15日時点のデータです。

株価としては、三菱商事以外はすべて上昇、特に3メガバンクの上昇度合いが高いことがわかります。

以下は8316三井住友FGの日足。足元の株価は上昇に転じていることがわかります。この銘柄の業績は以下の通り好調であり、楽観しています。

8316三井住友FG純利益進捗率は35%と好調、余震費用も低ポジティブというが

メガバンクの中でも、現在、最も安心して長期保有できる銘柄、と私は考えます。

テクノロジー株を中心とした下落相場がひと段落したら、まず株価が上昇に転じるのは同銘柄のようなメガバンク三行が中心と考えます。

8316三井住友FG、中間決算時の株主還元強化に期待/投資魅力が大きいというが

このレポートには私も同感で、三井住友FGの投資力魅力は大きいと思いますね。

主観ですが、中長期的には20,000円があってもおかしくないという考えに変化はありません。同銘柄は株価が3分割されたため、7,000円近くがあってもおかしくないという考えに変化はありません。

三井住友フィナンシャルグループ(8316)

一方でテック株の人気銘柄、レーザーテック(6920)。株価は趨勢的に下落しています。ここまで株価が下落してもなお、予想PERは22.22倍。三井住友FGと対照的ですが、これが現実です。投資対象を銀行・損保・商社株の累進配当銘柄に絞り込んで、ほんとうによかったと思いますね。この銘柄は半導体関連ですが、そもそも半導体関連銘柄は、相場が終わっていると認識します。

レーザーテック(6920)

デイトレは行いませんでした。ただし、銀行株の地合いが好転してきたため、株価の動きを見ながら、来週から銀行株を用いてデイトレを再開することを検討しています。

日本株の相場観については、長期的には今回も基本、変化なしです。日本は、景気後退になる可能性は低く、米国のインフレ懸念は日本に脱デフレをもたらし、加えて海外観光客の増加等、経済再活動につながり、今年年前半にかけ、日本株はここで紹介している高配当バリュー株を中心とした、堅調な相場展開を予測しています。「浜口の相場観は、いつも同じだよな」と受け止められている向きも多いことでしょう。しかしながらこのことは、現在の日本株市場が私が想定した通りに推移している証左と受け止めていただきたいと思います。

3メガバンクが今中間期の業績を発表

さて、ここからは今回のテーマ、「3メガバンクが今中間期の業績を発表」について。

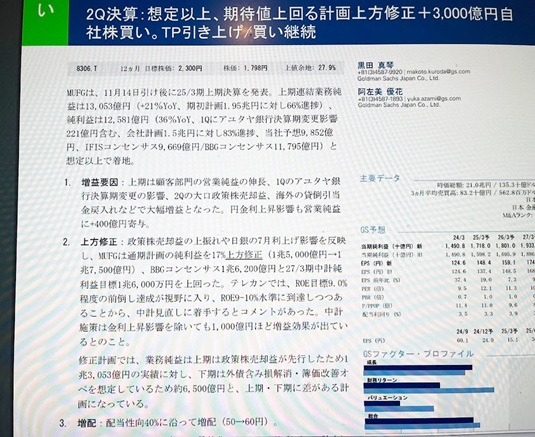

まずはアナリストレポートの一部を見ていただきましょう。MUFG(8306)、三井住友FG(8316)はゴールドマンサックス証券の銀行株アナリストである黒田さん、みずほFG(8411)は JPモルガン証券の矢野さんが書かれたものです。

各行とも決算内容は良好ですが、この中でもみずほFG(8411)は初めて自己株取得をアナウンスしたことから、株価は他の2行比較で大きく上昇しています。当銘柄はPBRが0.89と銘柄比較で最も低いこともあり、3行では最もお薦めできるものと考えています。

以上です。なお皆さんの株式運用は、くれぐれも自己責任でお願いします。ここは再強調させていただきます。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。

第95回 与党が自公で過半数割れの状況での日本株は? 11月06日

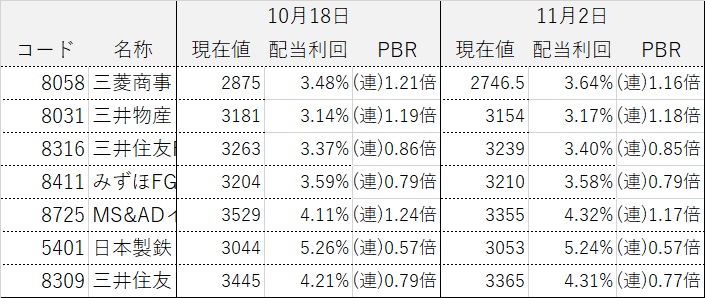

浜口です。さて、まずは今回も定点観測を。前回の当ブログのアップ日(2024年10月24日)以降の「浜口流コア・サテライト戦略」銘柄について、左は株価が10月18日時点、右は11月2日時点のデータです。

株価としては、総じて上昇していえば銀行はやや上昇、三菱商事・三井物産はやや下落していることがわかります。

以下は三井住友FG(8316)の日足。足元の株価は上昇に転じていることがわかります。この銘柄の業績は以下の通り好調であり、楽観しています。

8316三井住友FG純利益進捗率は35%と好調、余震費用も低ポジティブというが

メガバンクの中でも、現在、最も安心して長期保有できる銘柄、と私は考えます。

テクノロジー株を中心とした下落相場がひと段落したら、まず株価が上昇に転じるのは同銘柄のようなメガバンク三行が中心と考えます。

8316三井住友FG、中間決算時の株主還元強化に期待/投資魅力が大きいというが

このレポートには私も同感で、三井住友FGの投資力魅力は大きいと思いますね。

主観ですが、中長期的には20,000円があってもおかしくないという考えに変化はありません。同銘柄は株価が3分割されたため、7,000円近くがあってもおかしくないという考えに変化はありません。

三井住友フィナンシャルグループ(8316)

一方でテック株の人気銘柄、レーザーテック(6920)。株価は趨勢的に下落しています。ここまで株価が下落してもなお、予想PERは23.91倍。三井住友FGと対照的ですが、これが現実です。投資対象を銀行・損保・商社株の累進配当銘柄に絞り込んで、ほんとうによかったと思いますね。この銘柄は半導体関連ですが、そもそも半導体関連銘柄は、相場が終わっていると認識します。アドバンテストは新高値になっていますが、上値は限定的、早めに逃げ出すべきと考えます。

レーザーテック(6920)

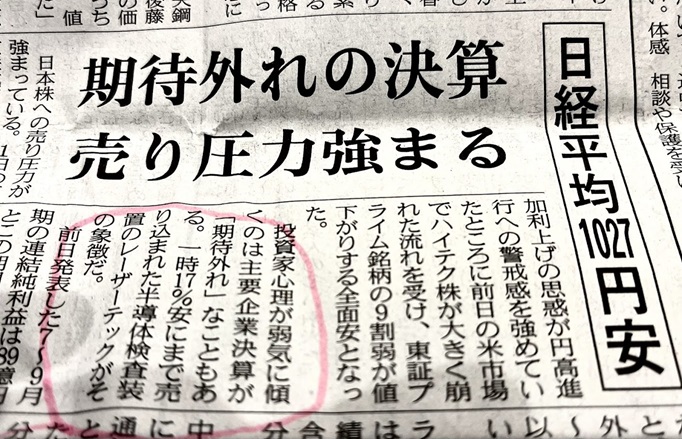

またレーザーテックについては、11月2日の日本経済新聞総合一面にこのような記事があったこともお伝えしておきます。

11月2日付 日本経済新聞

デイトレは行いませんでした。ここもと短期的にボラティリティが高い相場では、「火中に栗を拾う」ことはしたくないと考えたからです。ただし、銀行株の地合いが好転してきたため、株価の動きを見ながら、来週から銀行株を用いてデイトレを再開することを検討しています。

日本株の相場観については、長期的には今回も基本、変化なしです。日本は、景気後退になる可能性は低く、米国のインフレ懸念は日本に脱デフレをもたらし、加えて海外観光客の増加等、経済再活動につながり、今年前半にかけ、日本株はここで紹介している高配当バリュー株を中心とした、堅調な相場展開を予測しています。「浜口の相場観は、いつも同じだよな」と受け止められている向きも多いことでしょう。しかしながらこのことは、現在の日本株市場が私が想定した通りに推移している証左と受け止めていただきたいと思います。

与党が自公で過半数割れの状況での日本株は?

さて、ここからは今回のテーマ「与党が自公で過半数割れの状況での日本株は?」について。

与党が自公で過半数割れとなった状況は、大変なサプライズだったと思います。しかしながら選挙前の日本株市場は、それを懸念してか、先行して下落を続けました。選挙結果が出た後は「悪材料出尽くし」との見方から一段高になりましたけれども、それも続かず、先週金曜日の日経平均は1027円安、38,053円となっています。

今後の日本株の相場については、大和証券のテクニカルチーフテクニカルアナリストである木野内さんの見方と私の考えは近いと思います。

内容については、10月28日のレポートの中にピンクのマーカーを引っ張っておきましたので、それを確認していただきたいと思います。

特に1番下の所、「一旦アク抜けがあっても、来夏まで政局不安が継続しよう」と意見、ここが重要と考えます。つまり過半数が取れていない石破政権は、今後野党との連立も含め、いつどのような材料が出てくるかが、現状では不明だからです。日本株全体に対しては、今後の材料次第ではボラティリティーが高く、方向感のない展開なんだろうなと考えます。ここからは「木を見て森を見ず」と言われる展開、つまり個別銘柄の業績次第なんだろうなと考えます。

ただし、自公で過半数を取れなかった点については、実はそれほど心配する必要もないとも考えています。かなり前の話になりますが、1959年に日米安保に揺れた岸信介内閣までは政治が日本株を左右する時代、一方で1960年、所得倍増計画を実現させた池田勇人内閣以降は、経済が日本株を動かす時代になったといわれていますし、私もそう考えています。

民主党が第一党となり自民党が野党になった時期がありましたが、この時の動きは正直言って、あまり参考にならないと思います。この時期はリーマンショックの直後、しかも円高を迎えていたことに加えて、自民党の野党転落。それぞれの材料が株式市場にどのようなインパクトを与えたかがいかにも不透明だからです。

来年夏、つまり参議院選挙がある位までは、日本株は個別銘柄中心の相場展開になると考えます。ただし今後日本の10年国債の金利が上昇していく中、累進配当を標榜しているメガバンク3行、山陰合同銀行、宮崎銀行等は堅調な株価推移が続く。つまり現在の銀行・商社・損保中心の市場には、実はあまり変化がないのだろうなと考えています。

以上です。なお皆さんの株式運用は、くれぐれも自己責任でお願いします。ここは再強調させていただきます。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。

第94回 日経平均とメガバンクの見通し 10月23日

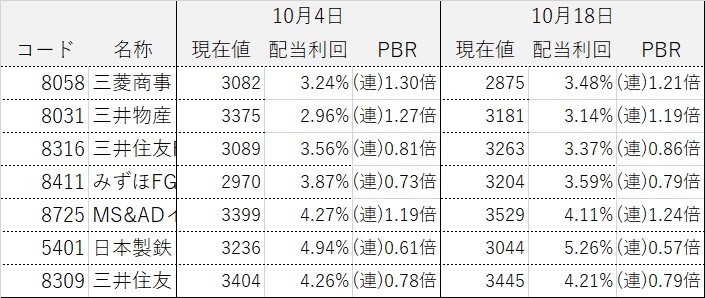

浜口です。さて、まずは今回も定点観測を。前回の当ブログのアップ日(2024年9月24日)以降の「浜口流コア・サテライト戦略」銘柄について、左は株価が10月4日時点、右は10月18日時点のデータです。

株価としては、総じて上昇していることがわかります。

以下は8316三井住友FGの日足。足元の株価は上昇に転じていることがわかります。この銘柄の業績は以下の通り好調であり、楽観しています。

8316三井住友FG純利益進捗率は35%と好調、余震費用も低ポジティブというが

メガバンクの中でも、現在、最も安心して長期保有できる銘柄、と私は考えます。

テクノロジー株を中心とした下落相場がひと段落したら、まず株価が上昇に転じるのは同銘柄のようなメガバンク三行が中心と考えます。

8316三井住友FG、中間決算時の株主還元強化に期待/投資魅力が大きいというが

このレポートには私も同感で、三井住友FGの投資力魅力は大きいと思いますね。

主観ですが、中長期的には20,000円があってもおかしくないという考えに変化はありません。厳密には、株価が3分割されたため、7,000があってもおかしくないという考えに変化はありません。

三井住友フィナンシャルグループ(8316)

一方でテック株の人気銘柄、6920レーザーテック。株価は趨勢的に下落しています。ここまで株価が下落してもなお、予想PERは26.01倍。三井住友FGと対照的ですが、これが現実です。投資対象を銀行・損保・商社株の累進配当銘柄に絞り込んで、ほんとうによかったと思いますね。この銘柄は半導体関連ですが、そもそも半導体関連銘柄は、相場が終わっていると認識します。アドバンテストは新高値になっていますが、上値は限定的、早めに逃げ出すべきと考えます。

一方で私は、銀行及び銀行株を熟知していますよ。なんといっても、三井住友信託銀行に日本株のファンドマネジャーとして15年在籍していたのですから。

レーザーテック(6920)

デイトレは行いませんでした。ここもと短期的にボラティリティが高い相場では、「火中に栗を拾う」ことはしたくないと考えたからです。

日本株の相場観については、長期的には今回も基本、変化なしです。日本は、景気後退になる可能性は低く、米国のインフレ懸念は日本に脱デフレをもたらし、加えて海外観光客の増加等、経済再活動につながり、今年年前半にかけ、日本株はここで紹介している高配当バリュー株を中心とした、堅調な相場展開を予測しています。「浜口の相場観は、いつも同じだよな」と受け止められている向きも多いことでしょう。しかしながらこのことは、現在の日本株市場が私が想定した通りに推移している証左と受け止めていただきたいと思います。

日経平均とメガバンクの見通し

さて、ここからは今回のテーマについて。

武者リサーチの武者さんの考えるところは、以下の通りです。

・日本は、バブル崩壊後の底入れからしばらく経った局面であるが、資産価格は割安水準にある。まさしく日本における投資リスクは日本株持たざるリスク、と言える。今年に入ってからの株価急騰に水を差した「植田ショック」「岸田ショック」の二つの政策ショックは、日本株式のボラティリティーを異常に高め、日本株式の割安さ(=高リスクプレミアム)を一層高めた。日本株式は選挙前の不透明さから、最高値近辺での迷走を続けている。しかし利上げ・緊縮財政と言う真性デフレ政策を打ち出している立憲民主党政権が成立しない限り(その可能性は無い)、選挙後の日本株買いは必至、日経平均株価は年内4.2〜4.5万円、2025年前半には5万円に到達するだろう。

・日本株、全投資主体が一斉に買い始める

ウォール街に「FOMO」と言う言い回しがある。Fear of Missing outの略で、取りされることに対する不安を意味する。今の日本株式市場はまさにそのような状態に入りつつあると予想する。日本株のばかげているほどの割安さにようやく人々は気づき、日本株を持たざるリスクを真剣に考えざるを得ない。

1)外国人投資家→昨年来世界主要市場で最も値上がりした日本株比率を高めるどころかほぼすべてを売ってしまった。

2)個人投資家→NISA改革が始まり投資ブームが起きている、2024年1〜6月で10.1兆円が買い付けられた。年間では20兆円、前年比4倍増のペースである。今のところこの大半が海外投信だが、日本株への急シフトが起きるだろう。

3)企業→PBR1倍以下の是正を求める金融庁、東証に押されて自社株買いに走っている、年間20兆円、前年比倍増ペースが続いている。

4)年金など機関投資家→インフレ定着、金利上昇の下で日本国債投資比率の引き下げと株式シフトを余儀なくされている、政府による国公共済(KKR)など公的年金運用の積極化の要請等、が浸透していく。

このように全ての投資主体が日本株に向かって押し出されていくだろう。日本で株式主体の資金運用体制が怒涛の勢いで始まることは疑いない。植田ショック、石破ショックで足止めを食らった日本株投資家の再度FOMOは、を思い知らされるだろう。

以上は武者さんの日本株・日経平均に対する考え方のサマリーです。

日本株に対して強気の見通しですが、こと3メガバンク(特に三井住友FG、みずほFG)については、私は武者さんが日経平均に対し想定する上昇率のはるか上を見込んでいます。

日本は10年国債金利の上昇、法人取引の利益率の高さ、成長率が高い海外での融資拡大などに起因し、業務純益は趨勢的に上昇していくと考えます。

以上を踏まえ、累進配当が継続的に継続することを念頭に置けば、武者さんが日経平均に対し想定する上昇率よりも、これら銘柄に対する上昇率ははるかに上回ると考えます。

以上です。なお皆さんの株式運用は、くれぐれも自己責任でお願いします。ここは再強調させていただきます。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。

第93回 バフェットは日本の金融株に投資を始めるのか? 10月07日

浜口です。さて、まずは今回も定点観測を。前回の当ブログのアップ日(2024年9月24日)以降の「浜口流コア・サテライト戦略」銘柄について、左は株価が9月27日時点、右は10月4日時点のデータです。

株価としては、商社株は上昇する一歩、銀行株は調整局面となっていることがわかります。

以下は8316三井住友FGの日足。足元の株価は大きく戻った後、やや調整局面にあることがわかりますが、この銘柄の業績は以下の通り好調であり、楽観しています。

8316三井住友FG純利益進捗率は35%と好調、余震費用も低ポジティブというが

メガバンクの中でも、現在、最も安心して長期保有できる銘柄、と私は考えます。

テクノロジー株を中心とした下落相場がひと段落したら、まず株価が上昇に転じるのは同銘柄のようなメガバンク三行が中心と考えます。

8316三井住友FG、中間決算時の株主還元強化に期待/投資魅力が大きいというが

このレポートには私も同感で、三井住友FGの投資力魅力は大きいと思いますね。

主観ですが、中長期的には20,000円があってもおかしくないという考えに変化はありません。厳密には、株価が3分割されたため、7,000があってもおかしくないという考えに変化はありません。

三井住友フィナンシャルグループ(8316)

一方でテック株の人気銘柄、6920レーザーテック。株価は趨勢的に下落しています。ここまで株価が下落してもなお、予想PERは28.9倍。三井住友FGと対照的ですが、これが現実です。

投資対象を銀行・損保・商社株の累進配当銘柄に絞り込んで、ほんとうによかったと思いますね。この銘柄は半導体関連ですが、そもそも半導体のことを熟知している投資家はどの程度いるのでしょうか?私は、銀行及び銀行株を熟知していますよ。なんといっても、三井住友信託銀行に日本株のファンドマネジャーとして15年在籍していたのですから。

レーザーテック(6920)

デイトレは行いませんでした。ここもと短期的に方向性の見えてこない相場では、「火中に栗を拾う」ことはしたくないと考えたからです。

日本株の相場観については、長期的には今回も基本、変化なしです。日本は、景気後退になる可能性は低く、米国のインフレ懸念は日本に脱デフレをもたらし、加えて海外観光客の増加等、経済再活動につながり、今年年前半にかけ、日本株はここで紹介している高配当バリュー株を中心とした、堅調な相場展開を予測しています。「浜口の相場観は、いつも同じだよな」と受け止められている向きも多いことでしょう。しかしながらこのことは、現在の日本株市場が私が想定した通りに推移している証左と受け止めていただきたいと思います。

バフェットは日本の金融株に投資を始めるのか?

さて、ここからは今回のテーマ「ついにウォーレン・バフェットは日本の金融株に投資を始めるのか?」について。これについては、10月3日に報道された「『バフェット物色』商社の次は金融株か、円債発行で銘柄探し始まる」が参考になります。

以下、この記事で重要と思われる部分を書いておきます。

米投資・保険会社バークシャー・ハサウェイによる新たな円建て社債の発行計画が明らかになり、ウォーレン・バフェット氏の日本株への追加投資に注目が集まっている。市場ではすでに投資している商社株以外で金融株を新たに買うのではないかとの観測が浮上している。

「投資の神様」と呼ばれるバフェット氏の5大商社株取得は、日本株に対する世界的な関心を高め、日経平均株価の史上最高値更新に寄与した。同氏の投資対象が商社以外のセクターにも広がれば、激しいボラティリティーに直面している日本株市場にとって追い風となる。「商社以外なら市場全体にインパクトが大きいだろう」。大和証券の木野内栄治チーフテクニカルアナリスト兼テーマリサーチ担当はリポートで、そう指摘する。

この記事の中では、業種としては銀行・損保・海運の可能性があると書かれていますが、個人的に海運に投資する可能性はとても低いと思っています。海運株は循環株ですし、累進配当でないからです。

銘柄としては、ウォーレン・バフェット氏の持つ巨額の資金に対する株式の流動性を勘案すれば、銀行であれば三菱UFJ・三井住友FG・みずほFGの3行、損保であれば東京海上日動HD・SONPOジャパン・MS&ADの可能性が高いと考えます。

加えて来月11月といえば、米国の大統領選挙が実施されるタイミングであり、これをきっかけに日米とも、株価が上昇に転じる可能性が高いものと考えられ、いやがうえにも期待は高まりますよね。

以上です。なお皆さんの株式運用は、くれぐれも自己責任でお願いします。ここは再強調させていただきます。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。

↑ページのトップへ

|