浜口です。まずは今回も2週間ごとの定点観測を。前回の当ブログのアップ日(2022年5月9日)以降の「浜口流コア・サテライト戦略」銘柄について、上は株価が5月6日時点、下はその2週間後、株価が5月20日時点のデータです。この二週間を「断面」で見た場合には、総じていえば株式市場全体の下落に伴い、個別銘柄の株価もわずかに下落傾向です。一方で海運株3社については市場に逆行する形で上昇、特に川崎汽船の上昇が目につきます。この点は後述します。

ここ2週間でこの表の中の銘柄に関し私が行った売買は、日本郵船の売り建てを手仕舞い、ドテン買いとした部分が大きいです。また、市場全体の底打ち観測から、ポートフォリオの10%程度組み入れたマザーズ銘柄については、相応の戻りがあった一方、また下値を試す展開となったことから、全て売却しました。

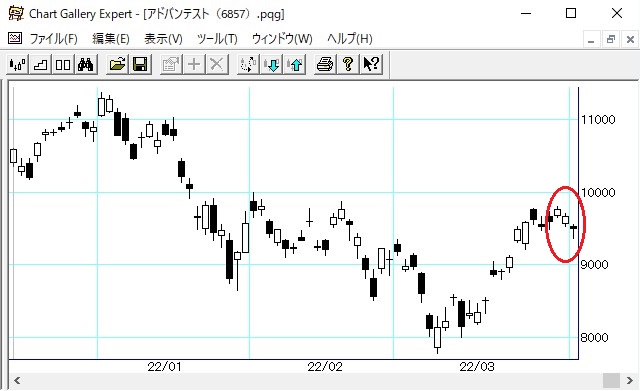

一方で前々回の当ブログで「試し玉程度に加え、売り乗せを行いました」とした6857アドバンテストは、株価が思うように下落しないため、売り建てをすべて手仕舞いました。この銘柄は引き続き注視し、再度空売りを仕掛けるタイミングを探っていきます。

以下、アドバンテストの日足チャート。上が直近株価4月15日時点、中が4月28日時点、その下が5月20日時点の日足チャートです。

アドバンテスト(4月15日)

アドバンテスト(4月28日)

アドバンテスト(5月20日)

日本株の相場観については、基本的には、これまでと変化なしです。米国株はグロ―ス株主導で、NYダウ・S&P500・ナスダックとも年初来安値を更新する展開。背景には米国のインフレ懸念、それに伴うFRBによる利上げの継続方向の明確化がありますが、ここもとの米金利上昇はこれまで、当ブログで一貫して書いていることであり、想定の範囲内です。足元の相場は日米とも、「グロース株の下落がより鮮明化する一方、景気敏感バリュー株の株価は相対的に値を保っている状況。今後については、全体株価がいずれ底打ちするタイミングで、バリュー株は上昇に転じる銘柄が多くなる」と考えます。

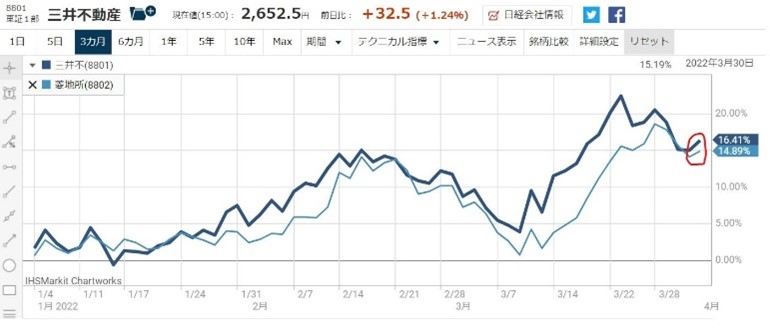

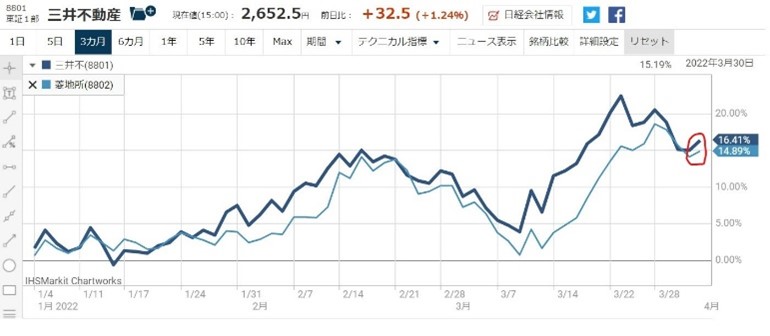

次に8801三井不動産買いと8802三菱地所売りのさや取りについて。 グラフをご覧ください。

8801三井不動産と8802三菱地所(4月8日)

8801三井不動産と8802三菱地所(4月22日)

8801三井不動産と8802三菱地所(5月6日)

8801三井不動産と8802三菱地所(5月20日)

8801三井不動産と8802三菱地所の比較チャート。上は株価が4月8日時点、その下は株価が4月22日時点、その下は株価が5月6日時点、その下は株価が5月20日時点の、両銘柄の過去三ヶ月の比較チャート・相対株価を示したものです。

前回のブログで、現状は両銘柄のサヤは縮小済みなため、建玉すべきタイミングではない。両銘柄のさやは引き続き注視し、開いてきたら再度、建玉を行いたいと書きましたが、ここ2週間で目立ったさやの動きは発生しませんでした。従い、両銘柄については、現状は引き続き「待ち」、次の仕掛けのタイミングを待つところと考えます。

一方で、今回は新たなさや取りの組み合わせを紹介します。日本郵船買い・川崎汽船売りです。

両銘柄は商船三井とともに、コンテナ船部門を ONE(Ocean Network Express)という持分法適用会社に集約しています。日本郵船が38%、川崎汽船が31%の比率で連結対象としている ONE の収益の好調さが、ここもとの海運株の業績、ひいては株価の堅調さの背景にあります。つまり両銘柄の利益のかなりの部分(70%近く)は共通しており、ONEの好調さに起因するものです。

5月9日以降、増配含む株主還元の積極化の発表が好感され、川崎汽船の株価は日本郵船比較でアウトパフォームしています。が、このことはある程度、海運株アナリストにより想定されていた一方、ONEの利益配分比率に変化があったわけでもありません。従って、ここまで両銘柄のさやが拡大するのは、川崎汽船の株主還元方針が過剰に評価されていると思われ、ここは日本郵船買い・川崎汽船売りのさや取りを行って良いタイミングと考えます。実際、私も5月20日大引けで同時出会いで鞘取りを仕掛けており、今後、さやが拡大する状況では、増し玉も考えています。

なお、さや取りを行う建玉株数は、日本郵船1,000株買いに対し、川崎汽船売り1,000株と、同株数で良いと思います。

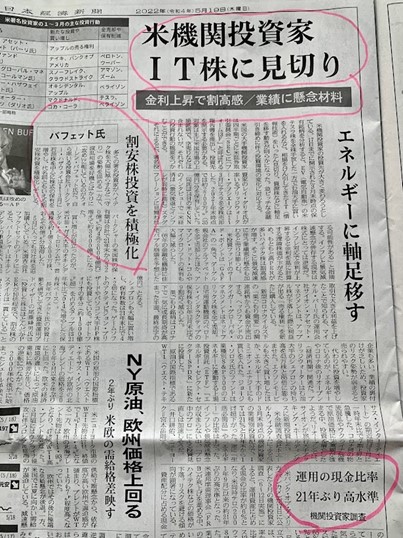

さて、今回のテーマ、「米機関投資家、IT株に見切り/なぜ損切できないのか?」について考えていきたいと思います。

これは2022年4月19日の日経新聞の記事です。「米機関投資家がIT株に見切り」と。記事の重要な部分について、ピンクのマーカーでチェックしていますので、その部分をお読みいただければ、言わんとしていることの大雑把なイメージできると思います。ここで書かれている内容は、すでに当ブログで、これまでにも何度も何度も投資戦略として書いていること。ここにきて、米機関投資家がようやっと、後追い的に行動を起こした。そんな印象です。そのことは、当ブログを継続的に読んでくださっている向きには、ご理解いただけることと思います。

もう一つ、記事の下のほうのマーカー部分、運用の現金比率21年ぶり高水準と言う記事も要注目です。この状況は、足下で機関投資家が株式投資に対し弱気であり、その結果として今後、強気転換した段階で、再度株式を買ってくる、そんな資金が潤沢に待機していると言う事ですので、足下で株式の買いポジションを持っている向きには今後の好材料ということです。 ここで書かれている内容は、米機関投資家の事ですけれども。これがそのまま、日本にも当てはまる。そう考えます。

さてもう一つのテーマ。なぜ損切できないのか?について。今回、なぜこのテーマを考えることにしたのか。それはこのことが、私がセミナーや勉強会などを行っていて、必ずと言っていいほど尋ねられるからです。多くの投資家の悩みなのでしょう、「何を基準に損切りを行えば良いのか?」「どう実行すれば良いのか?」と言うことを本当によく聞かれます。これについて私が考え、実践しているところを述べたいと思います。

まずは「買い値を忘れる」ことが第一でしょう。例えば三井住友FGで言えば、4,000円で買った三井住友FGも2000円で買った三井住友FGも、同じ三井住友FGです。つまりあなたの買値は、マーケットに何のインパクトももたらさないと言うことです。自分の買値に縛られて損切りできないと言うことは、とてもナンセンスなこと。この状況を行動ファイナンスの世界では、その買値に「アンカリングしている(投錨している)」と呼びます。投資家が勝手にアンカリングしている状況は、本人にとっては一大事なのかもしれませんが、 周りから見たら滑稽にしか映らないのです。 まずはこの点を理解する必要があるでしょうね。

次に最も大事なこと。株式運用におけるマインドセットの変更が必要だと思います。そもそも、「損切り」と言う意識を持つ必要は無い。株式運用においては、リスク管理を行いながらポートフォリオの時価がより大きくなることを目指す。これは絶対的な真実ですよね。これを妨げること、つまりポートフォリオの時価が減少することは、絶対に避けなければならないと言うことを、心底理解する必要があります。

株式運用においては、実現損も評価損も全く同じ。「時価がすべて。これが現実だ」と言う考え方を徹底させるべきです。自分の買値に勝手にアンカリングさせて実現損の発生をおそれて売買を躊躇することは、 とんでもなくナンセンスなことと考えます。

そのためにはどうしたら良いか。そのポートフォリオの資産総額増加を妨げている銘柄を端から切っていく。そして首尾良く評価益を増加させている銘柄の比率を増やして行く。これが重要、この考え方を徹底させることが大事だと思います。

ちなみに私は、今は全く躊躇せず、損切りすることができます。そもそも損切りすると言う意識がないんですから。 ダメなものは外すし、良い銘柄は保有する、それだけです。

ネット証券では、ポートフォリオの時価が即座にわかりますよね。 この時価を減少させる要因があれば直ちに切る。この意識を持って運用していけば、もう「損切り」とか、そういう考え方に意味がないが段々とわかってきます。損切りという概念そもそもに、興味がなくなった。これが現実のところです。前段で私は、アドバンテストの株価が思ったように下落しないため、カラ売りの建玉を手仕舞いしています。これに伴い、若干の実現損が発生しています。しかし私は、ここで損切りとなることを躊躇するものでは全くなく、建玉を継続し損が増加するリスクを取りなくないので、手仕舞いをしているわけです。 そこには空売りしたアドバンテストを、このタイミングで手仕舞いすると、実現損が発生する。さあ、どうしようと言う発想は、全く無いのです。ポートフォリオの時価を減少させかねない建玉は直ちに切る。 その一点において、この売買を行っているわけです。

さて、以上は長期投資の話。私はデイトレもやるのですが、こちらは買値は必ず覚えておく必要がある。そういう売買手法だからです。 それでも建玉して、ダメなものは即、切りますよ。そうでないと生き残れないからです。

以上です。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。

なお皆さんの株式運用は、くれぐれも自己責任でお願いします。ここは再強調させていただきます。

浜口です。GWですね。皆さんリラックスされてますか?

まずは今回も2週間ごとの定点観測を。前回の当ブログのアップ日(2022年4月18日)以降の「浜口流コア・サテライト戦略」銘柄について、上は株価が4月15日時点、下はその2週間後、株価が4月28日時点のデータです。この二週間を「断面」で見た場合には、総じていえば、株価に大きな変化はなかったことがわかります。

ここ2週間でこの表の中の銘柄に関し私が行った売買は、特にありません。強いて言えば、日本郵船の売り建ては持続しています。これら銘柄群の中では、トヨタ・日本航空・海運株以外は保有している点は変わらずです。あと表にはありませんが、市場全体の底打ち観測から、ポートフォリオの10%程度組み入れたマザーズ銘柄は、再度下値を試す展開になりそうとの相場観から、ほぼすべて売却しています。

一方で前回の当ブログで「試し玉程度に加え、売り乗せを行いました」とした6857アドバンテストは、売り建てを維持しています。ここから下放れるのか。引き続き注視していきます。

以下、上が直近株価4月1日時点、中がその2週間後、4月15日時点、その下が4月28日時点の日足チャートです。

アドバンテスト(4月1日)

アドバンテスト(4月15日)

アドバンテスト(4月28日)

日本株の相場観については、これまでと変化なしです。これまで、当ブログで一貫して書いている投資環境見通し。「景気敏感バリュー株は、徐々に上昇に転じる銘柄が多くなる一方で、高止まりしている大型グロース株の下落が発生する動きがより鮮明化しつつある」状況。これが徐々に起こってくると考えます。ここもとの米金利上昇は米国のハイパーグロース株の下落をもたらし、それが日本のテック株に波及するというシナリオです。

次に8801三井不動産買いと8802三菱地所売りのさや取りについて。 グラフをご覧ください。

8801三井不動産と8802三菱地所(3月18日)

8801三井不動産と8802三菱地所(4月1日)

8801三井不動産と8802三菱地所(4月15日)

8801三井不動産と8802三菱地所(4月28日)

8801三井不動産と8802三菱地所の比較チャート。上は株価が3月18日時点、その下は株価が4月1日時点、その下は株価が4月15日時点、その下は株価が4月28日時点の、両銘柄の過去三ヶ月の比較チャート・相対株価を示したものです。

前回のブログで、「『三井不2,000株売り-地所3,000株買い』の仕掛けを行って良いタイミングが再度来ている。私もこのポジションを、先週末引け成りで建玉しました」としました。その後さやは縮小し、利食い手仕舞いを行いました。

現状はサヤが縮小済みなため、建玉すべきタイミングではありません。両銘柄のさやは引き続き注視し、開いてきたら再度、建玉を行いたいと思います。現状は「待ち」ということですが、期待をもっての待ちで良いと思われます。三井不・地所には、概ね2週間程度のタイムスパンで、さやの循環があるように思われます。次の仕掛けのタイミングが待ち遠しい状況です。

さて、今回のテーマ、「今年はSell in Mayにはならないのか?」について考えていきたいと思います。

これは野村證券の日本株投資戦略4月号の中で、ストラテジストの池田さんが書いている文章、需給動向:Sell in Mayの条件です。 ピンクのマーカーで塗っている部分が結論ですが、以下に重要部分を書き出しておきます。

「Sell in May」は、1月から5月にかけての株式市場が上昇しやすい一方で、6月以降は軟調に推移しやすい季節性を踏まえた格言である。

ただし、過去を振り返ると日本株市場において「Sell in May」は利益確定売りの形であらわれやすい傾向はあるが、必ずしも5月にTOPIXが下落するわけではなかった。

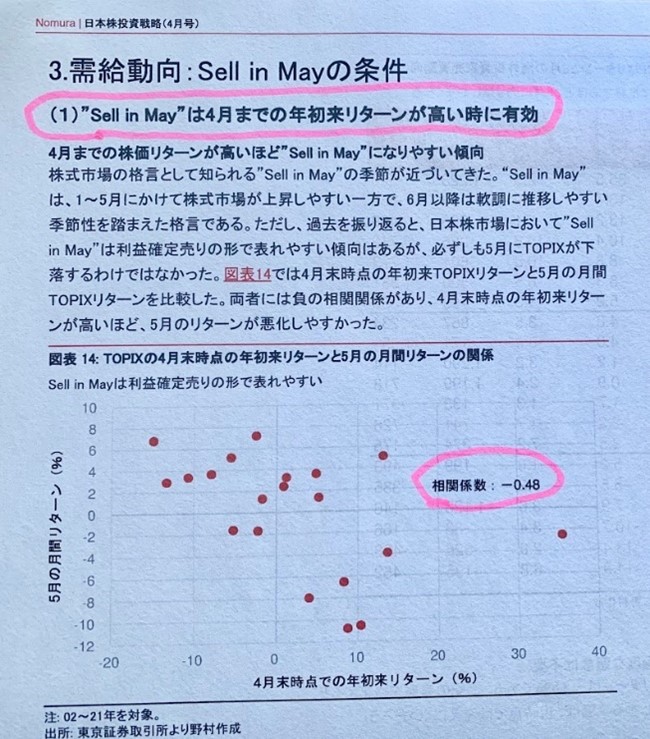

図表14では4月末時点の年初来TOPIXリターンと5月の月間TOPIXリターンを比較した。両者には負の相関関係があり、4月末時点の年初来リターンが高いほど、5月のリターンが悪化しやすかった。

以上の池田さんの見解に対し、違和感はありません。その通りだろうなと考えます。

4月28日時点のTOPIXの年初来リターンは、約-3.5%。これまでの考察を踏まえると、「Sell in May」が更に株価を下押しする事態は、現時点では考えにくいと思われます。さらにここで、前述した私の相場観を加え、今後の相場見通しを再考してみれば。

グロース株については、結果的には「Sell in May」になるのかもしれません。が、景気敏感バリュー株については、そうはならないと考えます。

以上です。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。

なお皆さんの株式運用は、くれぐれも自己責任でお願いします。ここは再強調させていただきます。