|

鎌田傳の「South Bayトレーダー」 日記

|

相手のペースで投資していないだろうか? 03月31日

いよいよ、大リーグの公式戦が始まる。今年も、日本人選手たちの活躍が楽しみだ。週末のコラムで、投資家はチームスポーツから学べることが10ある、とジェフリー・ストレイン氏(SavingAdvice.com)が書いていた。いくつか見てみよう。

・いつも試合が計画どおりに運ぶとは限らない。投資も同様だ。思わぬ悪材料の出現で、株価が急落することがあるが、あなたはそんな状況に対する準備が出来ているだろうか?最悪なのは、相場のムードに負けて、皆といっしょに狼狽売りすることだ。必ず非常事態用のゲームプランを立てること。そして、逆境の中にもチャンスがあることを覚えておこう。

・負けている時は、相手のペースで試合をしているものだ。株投資でも、自分のペースでやらないと損が出てしまう。カーブが苦手な打者が、カーブに狙いを合わせることはない。嫌いなパターン、そして株価の動きが理解できない時は、無理して投資する必要は無い。

・負け試合を振り返ってみると、小さな間違いが、致命的な敗因になっていることが多い。3回表の遊撃手のエラー、2回連続の四球、スクイズのサインの見落とし、どれも些細なことだ。格下げや悪い決算発表は別として、株で大きな損を出してしまうのは、損幅が小さなうちに損切りが出来ないためだ。傷は浅いうちに治療しなければ手遅れになってしまう。

・強いチームは攻撃だけでなく守備も優れている。いつも強気に買っているだけでは肝心な守りが欠けている。投資で成功するためには、ポートフォリオを守ることが大切だ。あなたのポートフォリオは、うまく分散投資されているだろうか?もしもの時に備えて十分な現金があるだろうか?

・チームにはスター選手がいる。他の言い方をすれば、チームにはリーダーが存在する。リーダーはチームをまとめ、逆境の時はチームメートを励まし、スランプに陥っている選手には適切なアドバイスを与える。リーダーは、正に皆が頼れる存在だ。

あなたの投資にもリーダーが必要だ。言い換えれば、あなたには投資のコーチがいるだろうか?打者がコーチからのサインに注意するように、あなたには適切な次のプレイを教えてくれるコーチがいるだろうか?もちろん、他人に頼った投資を奨めているわけではない。経験豊富な投資家からの助言があるかないかでは、当然、投資結果が大きく違ってくる。

・一定のホームランバッターを除いて、ノーストライク3ボールなら、監督は次のボールを打者に振らせることはない。ノーアウト、ランナーは一塁、カウントが1ストライク2ボールなら次のプレイはヒット・アンド・ランだ。こんな形で野球には、この状況にはこれしかない、というプレイがある。

投資の場合も似たことが言える。買った株が、短期で40%も上昇したなら、迷わず半分、少なくとも三分の一は利食うべきだ。思ったような利益が出ていない株は、見切りをつけて処分する必要がある。もちろん、状況に応じた適切な行動をとるためには、投資プランが必要なことは言うまでもない。

(参考にしたサイト:

http://biz.yahoo.com/ts/080325/10408940.html?.v=3&.pf=banking-budgeting)

http://kabukeizainani.blogspot.com/

コメント投稿

一大上昇相場がやって来る!? 03月29日

現在、米国のダウ指数は12215付近で推移している。信用収縮、インフレ、不景気、と心配材料が多いだけに、マーケットは本格的な下げ相場に入る、と言う人たちも多い。しかし、信じられない記事があった。リチャード・バンド氏は、早ければ年末までに、ダウ指数は16000に達すると言うのだ。

リチャード・バンド氏とは何者だろうか?先ず、本人の自己紹介から見てみよう。

・Profitable Investingという株ニュースレターを発行し、1984年以来、推奨銘柄は1100%の利益がある。

・1987年、株式市場暴落の4週間前、読者たちに株の比重を減らせと警告した。

・1998年8月、動揺する投資家とは対照的に、ここが底だ、と読者に積極的に株を買うことを奨めた。

・2000年3月、インターネット株ブームの終わりを宣言した。

・2002年、難しい相場にもかかわらず、マーケットの底と天井を正確に予想した。

とここまで読むと、さすがに本当かな、と少し疑問になってくる。他のサイトで、リチャード・バンド氏を調べてみた。

CXOアドバイザリー・グループに、Guru Stock Market Forcasting Gradesという、ニュースレターや専門家の予想の正確さが表で示されている。上位10人を見てみよう。(データは3月15日時点のもの)

こんな感じで、50人の成績が載っているのだが、トップ10にリチャード・バンド氏の名前は無い。

バンド氏は第46位。予想回数は38回、正確だった予想回数は14回、間違った回数は24回、予想的中率は37%だ。(もちろん、予想的中率が低いからといって、株の成績も悪いと判断することはできない。)

バンド氏が、強気な理由はS&P500指数のチャートに、Inverse Head And Shoulders(逆ヘッド・アンド・ショルダーズ)という買いパターンが出来ているからだと言う。下がチャートだ。

現在、もう一つの肩を形成中、ということになるのだが、少し分かりにくいので、別なチャートを載せよう。

これが、Inverse Head And Shoulders(逆ヘッド・アンド・ショルダーズ)の教科書例だ。上のS&P500指数と見比べてほしい。私の見方が悪いのだろうか?同様なパターンが出来ているとは思えない。。。

(参考にしたサイト:

http://www.marketwatch.com/news/story/dow-heading-16000-richard-band/story.aspx?guid=%7BEADD139D%2D1954%2D4FD6%2D979A%2DF6100F2E910F%7D

http://www.eyield.co.uk/myarea/introduction/price_patterns/inverse_head_and_shoulders2.htm

http://www.cxoadvisory.com/gurus/

http://www.rband.com/index.html)

http://kabukeizainani.blogspot.com/

コメント投稿

簡単に諦めすぎる投資家たち 03月28日

プラス0.6%。これは、木曜に発表された、米国GDP第4四半期の最終結果だ。第3四半期は、年率換算で4.9%の成長があったから、いよいよ米国経済の失速が明瞭になった。

早速、米国経済を衰えさせたのはブッシュ大統領の責任だ、と批判の声が聞こえてくる。「ブッシュ政権は失敗だらけ!」、と民主党の政治家はまくし立てているが、どちらにしても今年は選挙の年。いつも以上に熱が入っているようだ。

さて、失敗という言葉で、ジョン・リース氏(バリディア・キャピタル・マネージメント)のコラムを思い出した。タイトルは、「投資家が失敗する8つの理由」、というものだ。いくつか要約してみよう。

・株投資に対する間違った見解

株にリスクは付き物、という事実を、都合よく忘れている人たちが多い。ハイ・リスク、ハイ・リターンという言葉があるように、リスクと利益には密接な関係がある。利益ばかりに気を取られるのではなく、損をする可能性があることも、よく理解してから投資を始めよう。

・簡単に諦めすぎる

少し損が出ると、「株はダメだ!」と簡単に結論して、投資をサッサとやめてしまう人たちがいる。こんな人たちに共通して言えることは、資金が適切に分散されていないことだ。100%の口座資金を、1銘柄だけに集中させるようなギャンブルをしてはいけない。正しく資金を分散投資することで、悪い相場環境を乗り切ることも可能になる。

・数字ばかりを気にする

長期投資と言えば、ミューチュアル・ファンドが主流だ。問題は、多くの投資家は、正しいミューチュアル・ファンドの選び方を知らない。ほとんどの場合、雑誌やウェブ・サイトに載っている、去年1番成績の良かったファンドに投資することになる。言うまでもなく、去年そのファンドが良かったからといって、今年も同様な成績を上げることができる、という保証は無い。重要なことは、なぜそのファンドが優秀だったのかを調べてみることだ。どのような相場環境が、そのファンドに好影響になったのだろうか?今年も、同じ環境が継続する可能性は高いだろうか?よく調べてみよう。

・半信半疑で投資している

自分の選んだ銘柄、自分の投資方法に自信が無いなら、最初から投資をしないことだ。半信半疑では、少しの損が出ただけで、せっかくのチャンスを放棄するような愚かな行動をしてしまうことだろう。

(参考にしたサイト:

http://biz.yahoo.com/ap/080327/economy.html

http://articles.moneycentral.msn.com/Investing/StrategyLab/Rnd17/P5/GuruInvestorJournal20080327.aspx)

http://kabukeizainani.blogspot.com/

コメント投稿

単なる騙し? 03月27日

マーケットは底を打ったのだろうか、という質問を頻繁に聞くようになった。サブプライム問題、信用収縮、インフレ、不景気、と心配事は多いのだが、経営難に陥っていたベアー・スターンズの救済買収ニュースで、一先ず悪材料は出尽くした、と結論する投資家が現れ始めている。

ヤフー・ファイナンスの意見調査を見てみよう。

質問: 最近、マーケットに回復の兆しが見えるが、今、株を買っても安全だろうか?

回答:

・マーケットは底を打った。株を買っても大丈夫。 25%

・マーケットは横ばいになると思う。 31%

・今、株を買うのは危ない。最近の上げは騙しだ。 44%

回答数: 126608

(注:ヤフーにアクセスして誰でも参加できるアンケートだから、条件を厳しく設定した科学的な調査ではない。)

株は買いだ、と答えたのは全体の四分の一に過ぎない。大衆は、株式市場に対して、まだ冷たい見方をしているわけだ。

フィデリティ・キャピタルで、7年間トレード・デスクの責任者を務めた、ケビン・ハガティ氏の見方を記しておこう。

「金融派生商品(デリバティブ)の下げは、ほぼ終わりに近づいた、などと結論するのはあまりにも早すぎる。連銀には、経済サイクルを変える力は無い。現在、金融市場が直面しているのは、いつものようなありふれた下げとは全く異質のものだ。連銀が、よほど画期的な救済対策を実施しないかぎり、S&P500指数が安値を更新する確率は高い。」 (注: ここで言う金融派生商品は、主に不動産担保証券のこと。)

ビジネス・ウィークに載せられた、読者からのコメントを一つ紹介しよう。

「極端に楽観的な意見、そして必要以上に悲観的な意見に正確なものは無い。同様に、この意見は100%正しい、と主張する人も間違っている。誰にも100%正確な経済予想をすることはできない。どんな意見やコメントも、単なる意見やコメントであり、要するにゴシップのようなものだから、それを使って適切な投資をするのは不可能だ。」 Ronさん

(参考にしたサイト:

http://www.tradingmarkets.com/.site/stocks/commentary/khview/-75983.cfm

http://www.businessweek.com/investor/content/mar2008/pi20080325_853616.htm?chan=top+news_

http://kabukeizainani.blogspot.com/

コメント投稿

超大幅航空料金値上げが実施される!? 03月26日

原油の値上がりで頭が痛いのは航空会社だ。10月、1バレルあたり80ドル以下だった原油は、先週瞬時110ドルを記録し、現在100ドル70セントで取引されている。下が日足チャートだ。

(チャートはINO.comより。 移動平均線は50日)

それでは質問しよう。もし、原油が100ドル台に定着した場合、航空会社は利益を上げることができるのだろうか?

下は、メリルリンチからの資料だ。

(注:単位は100万ドル。カッコ内の数字は赤字を示す。)

簡単に、一番下のユナイテッド航空を使って説明しよう。

・もし2008年度、原油価格の平均が75ドルの場合、ユナイテッド航空は5億4000万ドルの黒字になる。

・もし原油価格が95ドルになると、ユナイテッドは赤字に転落し、その額は1億1600万ドルになる。

・原油が100ドルなら赤字額は2億8000万ドル。

・原油が110ドルなら赤字額は6億900万ドルに達する。

ようするに、原油が100ドル台に落ち着いてしまったら、全ての航空会社は赤字経営になるわけだ。

FTNミッドウエスト証券のアナリスト、マイケル・ダーチン氏は、こう語っている。

「航空業界は、厳しい適者生存の時代に入った。航空料金は大幅な値上げが実施され、現在国際線で適用されている燃油サーチャージが、国内線にも適用されることになるだろう。」

USA TODAYによれば、各航空会社は既に切り詰めるところまで切り詰め、これ以上の節約は難しい状態だという。そこで、少しでも機体を軽くして、ジェット燃料の消費量を減らそう、という動きが出てきた。たとえば、ジェット・ブルー航空は、エアバスA320型の航空機から座席を6つ取り外した。アラスカ航空の場合は、機内食に使うカートを軽いものに取り替えた。しかし、それらは微々たる節約にしかならないようだから、やはりダーチン氏の言うように、航空料金大幅値上げしか解決策が無いようだ。

(参考にしたサイト:

http://www.usatoday.com/money/industries/travel/2008-03-24-jet-fuel-costs_N.htm)

http://kabukeizainani.blogspot.com/

コメント投稿

業界のチアリーダー、全米不動産業協会 03月25日

ベアー・スターンズのニュースと並んで、もう一つ話題になったのは、2.9%増となった2月の米国中古住宅販売件数だ。さっそくジョエル・ナロフ氏(ナロフ・エコノミック・アドバイザーズ)は、「住宅価格の下げは続いているが、販売件数に底打ちの兆しが見える」、と慎重な楽観論を発表した。

たしかに、どのサイトも「7カ月ぶりの上昇」、というタイトルで販売件数の伸びを報道しているが、ここで引用したいのがバリー・リットホルツ氏(リットホルツ・リサーチ)だ。

全米不動産業界から発表された、2月の中古住宅販売件数が上がった、というのはフィクションにすぎない。1月と2月を比べるのは、単に季節差を見るようなもので、適切な比較方法ではない。正確に状況を把握するためには、前年度の同時期と比べる必要がある。事実はこうだ。2008年2月の中古住宅販売件数は、2007年2月を23.8%下回り、中間住宅価格は8.7%下がって19万3900ドルとなった。

グラフで見るとこうなる。

(USA TODAYから)

1の1月より、たしかに販売数は上がっているが、去年の同時期(2)からは大幅下落だ。

掲示板の書き込みも見てみよう。

・中古住宅販売件数が上昇した、というのは信じられない。私自身、もう長いこと住宅を探しているが、去年の秋に売りに出されていた物件は、今日も相変わらず売りに出されている。販売件数が上がった、というのはウソだと思う。 全米不動産業協会に騙されてはいけない。彼らは、見せかけだけの良い数字を発表して、我々に住宅を買わせようとしているのだ。 chillynorthwindsさん

・2007年の2月と比べれば、実際の販売件数は23%も下がっている。全米不動産業協会は詐欺師だ。 sartreさん

・言うまでもなく、全米不動産業協会は、少しでも住宅市場を上向きにさせようと躍起になっている。 NAFTASUX さん

・全米不動産業協会によれば、住宅市場に好転が始まった、ということになる。しかし彼らは、去年から同じことを言い続けている。 longjohn さん

・私は不動産業界で働いている。業界内部者として言えることは、現在の住宅価格は、まだ高すぎる。住宅市場が底打ちになるには、少なくとも、あと1年の月日が必要だと思う。 JonathanAlbertさん

・全米不動産業協会から発表されたデータは全く信用できない。 toratoraさん

・2月の販売件数が上がったのは本当かもしれない。大量に差し押さえとなった物件が、金融機関によって買い戻されたのではないだろうか? 0rbital さん

・住宅が売れないのは当たり前だ。たしかに住宅市場は低迷しているが、まだ住宅価格は高すぎる。 mercuriusさん

(参考にしたサイト:

http://www.usatoday.com/money/economy/housing/2008-03-24-home-sales-february_N.htm?loc=interstitialskip

http://bigpicture.typepad.com/comments/2008/03/february-existi.html)

http://kabukeizainani.blogspot.com/

コメント投稿

週末アクセスしたいこのサイト 03月22日

聖金曜日、ということで株式市場は休み。株中毒の人には、辛い週末かもしれない。そこで、そんな人たちのために、一つ面白いブログを紹介しよう。少しは、中毒症状を和らげることができるはずだ。

先ず、下記をクリックしてほしい。

http://www.inspectd.com/index.php

10万ドルの架空口座を使って、ペーパートレード(実際のお金を使わないで売買判断をする)をしてみよう、というのがこのブログの目的だ。チャートを見る練習にもなるから、とにかくやってみよう。

簡単に使い方を説明しうよう。

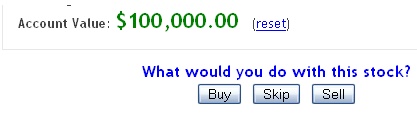

チャートの上には、こんなものが見えるはずだ。

1、$100,000.00は元手の10万ドル。

2、資金を、また最初の10万ドルに戻したい時はresetをクリックする。

3、What would you do with this stock?の下には、Buy、Skip、Sellの三つのボタンがある。チャートを見て、この株は買い、と思うならBuyをクリックする。空売りだ、と思うならSellをクリックする。よく分からない場合は、真ん中のSkipをクリックすると、別なチャートが表示される。

さて、あなたは10万ドルをいくらに増やすことができるだろうか?

追伸:

こんなものは楽すぎる、という人はHomeの右側にあるAdvancedをクリックして、上級者コースに挑戦しよう。

追伸その2:

クマーな投資ブログでは、アメリカのインフレを心配する、シーゲル教授の話が取り上げられている。 (

http://401k.sblo.jp/article/12941607.html)

http://www.breakscan.com/usmw/

http://kabukeizainani.blogspot.com/

コメント投稿

連銀は正しかった? 03月21日

ヤフー・ファイナンスから

質問: 火曜の0.75ポイントの金利引下げは、適切な措置だったと思うか?

・適切だった。 39%

・1ポイント、またはそれ以上の利下げをするべきだった。 19%

・0.25ポイントから0.5ポイントの利下げをするべきだった。 10%

・金利を据え置くべきだった。 18%

・金利を引き上げるべきだった。 14%

回答数: 124974

http://www.breakscan.com/usmw/archives/2008/0321.php#004651

http://kabukeizainani.blogspot.com/

コメント投稿

なぜ、こんな状況でデビューしたのだろう? 03月20日

待望された大型新規公開株、クレジットカードでお馴染みの、ビザの取引が始まった。公募価格は44ドル、59ドルの初値をつけて、好調なスタートを切った。上場先はニューヨーク証券取引所、Vという勝利を想像させる、縁起の良い一文字がビザのティッカー・シンボルだ。

ビザ(V)が注目される理由の一つとして、順調に株価を上げている、競争相手のマスターカード(MA)を挙げることができる。2006年に市場にデビューして以来、マスターカードの株価は約3倍の成長を遂げ、投資家はビザにも同様な伸びを期待しているわけだ。

IPOファイナンシャル・ネットワークのデービッド・メンロー氏は、この業界でビザほどファンダメンタルズの優れた企業は無く、今日の上場で、マスターカードは首位の座をビザに奪われた、と語っている。

しかし、株式市場が低迷している今日、なぜビザはこんな環境で新規公開に踏みきったのだろうか?MSNマネーのコラムで、マイケル・ブラッシュ氏は、こんなことを指摘している。

一言で言えば、金融収縮(クレジット・クランチ)が原因だ。ビザ(V)の新規公開株発行で、利益を得る企業のリストを見てほしい。JPモルガン、バンク・オブ・アメリカ、・シティグループ、USバンコープ、ウェルズ・ファーゴー、どれもサブプライム問題で大損を出した企業だ。今回の新規公開に関与することで、約102億ドルの収益を手に入れることができるから、是が非でもビザの新規公開を早急に実現させる必要があったわけだ。

と聞くと、何か嫌がるビザを皆で説得して、無理やり新規公開を承諾させた、というイメージがある。ファンダメンタルズでは超一流、とメンロー氏は言っているが、今この時点でビザに投資するのは正解だろうか?ブラッシュ氏の話に戻ろう。

クレジットカードの利用者数は毎年増え続け、スパーマーケットやガソリンスタンドでも、クレジットカードを使う人たちが増えている。JPモルガンの調べによれば、1992年以来、クレジットカードとデビットカードによる買い物は、毎年二桁の率で増加している。ビザの場合、去年の第4四半期、91億回に及ぶ利用回数があり、低調な経済状況にもかかわらず前年度を13%上回った。

ビザが好調な理由の一つは、アジアや南米の新興市場で現金離れが顕著になり、クレジットカードの利用者が年々増えていることだ。ニルソン・レポートによれば、全世界で使われているクレジットカードの63%がビザ、そして31%がマスターカードだ。2006年、ビザが扱った買い物回数は440億回にのぼり、この回数はマスターカード、アメリカン・エクスプレス、そしてディスカバー・カードの総合利用回数を45%も上回っている。

なるほど、ビザは世界的に利用されているのは確かなようだ。しかし、同じ質問になるが、今ビザに投資する意味はあるだろうか?ブラッシュ氏の結論はこうだ。

現在、ライバル会社マスターカードの予想PERは25ほどある。もし本当に、ビザの収益が20%上昇して、一株利益が2ドル40セントから2ドル50セントを達成できるなら、ビザの株価は1、2年で簡単に60ドル以上になるだろう。

大引けまであと10分弱。ビザは56ドル84セントで取引されている。

参考にしたサイト:

http://articles.moneycentral.msn.com/Investing/CompanyFocus/WhyVisasIPOShouldChargeYouUp.aspx?page=1

http://www.smartmoney.com/onedaywonder/?story=20080319-visa-ipo&afl=yahoo&hpadref=1

(

http://www.breakscan.com/usmw/

http://kabukeizainani.blogspot.com/)

コメント投稿

オリンピック目前、問題山積みの中国 03月19日

(18日の連邦公開市場委員会で、FF金利と公定歩合が、それぞれ0.75ポイント引き下げられた。)

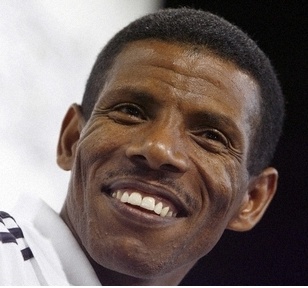

3月10日、北京オリンピックのマラソン金メダル候補だったハイレ・ゲブレセラシュ選手は、北京の大気汚染が健康に悪影響を及ぼす恐れがあることを理由に、競技不参加を表明した。中国の大気汚染は、何度かニュースで聞いたことがあるが、トップランナーが気にするほど汚れているとは知らなかった。

ジム・ジューバック氏(MSNマネー)は、「オリンピックは発展する中国を世界に誇示する絶好の機会だ。しかし、このオリンピックが中国の経済と株式市場に、大きな悪影響になる可能性がある」、と言う。氏の話を要約してみよう。

関係者や観測筋によれば、中国政府が、大気汚染を何とかしよう、と真剣になっているのは事実だ。現に、2000年オリンピックの開催地として北京が選ばれなかった理由の一つは、今日も問題になっている大気汚染だ。

中国政府は、工場を郊外へ移し、数百万本の木を植えて、都市に煙が行かないようにした。8万台に及ぶ古いタクシーも新型に換えられ、排気ガスによる大気汚染を減らした。更に政府は、地下鉄設備を拡張して、主要空港から都市への交通網を改善した。だが、これだけでは十分ではない。

2000年以来、北京は144%の経済成長を遂げた。車やトラックを所有する人たちも大幅に増え、その数は、毎年40万台の割合で増えている。発電所は、たしかに大気汚染を考えて、低硫黄炭を原料に使っているが、急速な経済成長で使用料は増える一方だ。また、建築ブームでホコリが問題化し、北京の粒子状物質による大気汚染は、ニューヨーク、ロサンゼルス、ワシントン、シカゴ、そしてアトランタを合計した量に等しい。

深刻な汚染状況だ。ここからが、ジューバック氏の本題になる。

きれいな空気を実現するには、汚染の原因を断ち切ることだ。最終手段として、オリンピックの開催中だけに限らず、開催の30日前から、中国政府は北京近辺にあるセメント工場、化学工場などの操業を完全にストップさせる可能性がある。既に、大きな汚染源となっている10の工場はストップしている、という報道もある。しかし、工場の一時ストップは、経済や株式市場に悪影響となるのは言うまでもない。

水汚染は、大気汚染より解決しやすいだろう。オリオンピックに備えて、きれいな水を、北京以外の場所から持ってくればいいのだ。既に政府は、農家に他の作物と比べて水が少なくてすむトウモロコシの栽培を命じ、余った水を北京へ運搬することを義務付けた。政府はそれに対する報酬を払うが、金額はたったの30ドル(約3000円)だ。

大切な水を、たった3000円で取り上げられてしまうのだから、農民の政府に対する不満は高まっている。実際に、ファイナンシャル・タイムズ紙は、「どうやって生きていくのだ」、という悲痛な人々の声を報道している。水だけでなく、オリンピックのために、多数の人たちの食料も犠牲にされるというから、国民の中国政府に対する不信は募る一方だろう。

とにかくオリンピックを成功させたい。まるで中国政府は、そのことしか頭にないようだ。もし本当にオリンピックが成功したら、中国政府は、どんな方法で国民に感謝の気持ちを伝えるのだろうか。

ゲブレセラシュ選手

参考にしたサイト:

AFP

BB News

JubaksJournal

http://kabukeizainani.blogspot.com/

コメント投稿

139億1343万5250円 03月18日

先日、「不審なオプション取引」と題して、ベアー・スターンズの、あまりにもタイミングの良すぎるプット・オプション買いについて書いた。しかし、私の説明不足で誤って解釈された部分があったので、さっそく書き足したいと思う。

「ミミのチャートで見る米株情報」、というブログ(なかなか気さく)に、ある訪問者の方が、私の書いたベアー・スターンズに関するプット・オプションのことでコメントしていた。要約するとこうなる。

「1枚15セントで55,000枚買ったわけだから、投下資金は8,250ドルになる。それを4ドル75セントで売ると261,250ドルだから、利益は253,000ドル(約2500万円)。小さい金額だから、機関投資家ではなく個人の可能性が高い。」

このコメントを読んで、私の説明不足がはっきりした。

先ず、1枚15セントといっても、実際には15セントで買うことはできない。個別銘柄オプションは、1枚に100株入っているから、1枚買うには15セントX100=15、ということで15ドルの資金が要る。詳しく書くとこうなる。

55,000枚を買うために必要な資金:

15ドルX55,000枚=825,000ドル (1ドル=97.11円で計算すると80,115,750円)

4ドル75セントで売った、というのは上記したように、1枚には100株入っているから4ドル75セントX100=475ドル、ということになる。

したがって、1枚4ドル75セントで売って得る合計金額は、下記のようになる。

475ドルX55,000枚=26,125,000ドル (2,536,998,750円)

利益は、2,536,998,750円ー80,115,750円=24億5688万3000円ほどだ。

さて、ベアー・スターンズだが、既に報道されているように、何と1株あたりたったの2ドル(金曜の終値は30ドル)で、JPモルガンに買収されることになった。

もし、15セントでプット・オプションを買った人たちが、今日まで持っていたらいくらになっているだろうか?

円で囲んだだが、3月限30ドルは、26ドル20セントで売却できる。もちろん、1枚には100株入っているから、実際の値段は26ドル20セントX100=2,620ドルだ。5万5000枚売ると、2,620ドルX55,000枚=144,100,000ドル(13,993,551,000円)。利益は139億1343万5250円だ。

http://kabukeizainani.blogspot.com/

コメント投稿

無意味な追加利下げ 03月17日

18日は連邦公開市場委員会だ。更なる金利引下げが予想されているが、どんなに利下げをしても、米国経済は、そう簡単に回復できる状態ではない、という見方が目立つようになった。

バリー・リットホルツ氏(リットホルツ・リサーチ)は、こう述べている。

「今日、株式市場が低迷しているのは、金利が高すぎるためではありません。問題は、投資家たちが、マーケットに対する信頼を失っていることです。これ以上の利下げは、更なるドル安を生み、その結果原油や金などが高値を更新し続けることになります。」

リッチ・ヤマロネ氏(アーガス・リサーチ)は、こう語っている。

「更に金利を引き下げたからといって、金融機関が、積極的に融資活動を始めるわけではありません。これ以上の利下げは、インフレ率を高めるだけです。」

ダラス連邦準備銀行議長、リチャード・フィッシャー氏(連邦公開市場委員会のメンバーでもある)も、追加利下げに反対している。

「今日の連銀がしていることは、単なる低金利政策であり、悪寒が走る政策だ。連銀は、不景気をあまりにも恐れすぎている。連銀の任務は、インフレを抑制して長期的に安定した雇用を促進することだ。」

ここで、CNNの掲示板を見てみよう。

・金利引下げをやめるべきだ。追加利下げは、更なるドル安になり、ガソリンや食料品の値段が上がることになる。これでは、ますます個人消費に悪影響だ。 Ron Moskalさん

・連銀は間違っている。日本のように金利を0%にすることもできる。しかし日本は、経済低迷から回復するのに10年もかかった。 Bill Adamsさん

・金利引下げは必要ない。それよりも政府は、いい加減な融資をした金融機関を罰するべきだ。初めから、支払い能力を欠く人たちに積極的に融資していたわけだから、そのような行為を規制する法律を作る必要がある。 Marcoさん

・連銀は本来の任務を忘れている。今日の連銀は、ウォール街のご機嫌を取ることしか頭にない。 JMACKさん

・連銀は金利引下げをやめて、インフレ問題に真剣に取り組むべきだ。 R Lopezさん

・米国は厄介なスタグフレーションに襲われている。議会は早急に経済政策を見直す必要がある。 K Moaklerさん

・提案がある。皆揃って一斉に、金と原油を空売ってみてはどうだろうか? Joyenさん

・もう金利引下げは必要ない。あとは、ここまでの利下げ効果が、どう現れるかを待つだけだ。 C.Trotterさん

バーナンキ連銀議長

http://kabukeizainani.blogspot.com/

http://www.breakscan.com/usmw/archives/2008/0317.php

コメント投稿

不審なオプション取引 03月15日

倒産は有りえない、と噂を否定していたが、けっきょく何のことはない。噂は事実に近かったのだ。AP通信によると、ニューヨーク連邦準備銀行とJPモルガン・チェースが共同で、不動産ローン債権担保証券で膨大な損を出しているベアスターンズ(投資銀行)の救済に乗り出すことになった。

(ベアスターンズは五大投資銀行の一つ。他4社は、ゴールドマン・サックス、リーマン・ブラザーズ、メリル・リンチ、そしてモルガン・スタンレー。)先ず、ベアスターンズの取引開始直後の動きを見てみよう。

(5分足)

1、木曜の大引け: 57ドル3セント

2、金曜の取引開始30分後、26ドル85セントの安値を記録した。

火曜、連銀の資金供給ニュースで、マーケットは強力なラリーを展開していたが、この日、ベアスターンズは5年ぶりの安値に転落した。スティーブン・スミス氏(ストリート・ドット・コム)は、こんなことを指摘している。

「11日の火曜日、ベアスターンズが65ドルあたりで売買されている時、3月限30ドルのプットオプションに、5万5000枚という大きな取引があった。」(注:株が上がると思うならコールオプションを買い、逆に、下がると思う時はプットオプションを買う。ようするに、30ドルのプットを買った人たちは、ベアスターンズが30ドルまで下げることを予想していた。)

このプットオプション買いには、少なくとも、二つの不審な点がある。

1、なぜわざわざ、30ドルなどという、遠く離れたプットオプションを買ったのだろうか?

下げ方向を予想するのは構わない。しかし、65ドルで取引されている株が30ドルまで下げるには、半分以上の価値を失う必要がある。普通なら、その時点における株価に近いオプションを選ぶから、3月限60ドルのプットオプションを買うことになる。

2、なぜ3月限を選んだのだろうか?

個別株オプションは、毎月第3週目の金曜日に時間切れになる。(21日の金曜は祭日なので、今月は20日の木曜が取引最終日になる。)11日にプットオプションを買っているわけだから、9日間以内に、株価が半分以下になることを予想していたわけだ。一般的には、3カ月以上の時間が残っているオプションを買う。

スミス氏によると、11日に買われた5万5000枚のプットオプションの平均価格は、一枚あたり15セントだったと言う。現在、このオプションは4ドル75セントだから、ほぼ30倍だ。

http://kabukeizainani.blogspot.com/

http://www.breakscan.com/usmw/

コメント投稿

変化の遅いファンダメンタルズ 03月14日

グーグル(GOOG)の日足チャートを見てみよう。11月7日、740ドルを超えていた株価は、現在440ドル台で取引されている。注目したいのは、アナリストの推奨状況だ。

(1が11月7日)

11月5日: オッペンハイマー: 買い推奨。目標株価を700ドルから850ドルに引き上げ。

11月6日: バーンスタイン: アウトパフォーム推奨。目標株価を720ドルから850ドルに引き上げ。

11月20日: クレディ・スイス: アウトパフォーム推奨。目標株価を800ドルから900ドルに引き上げ。

1月24日: スタンフォード・リサーチ: 買いからホールドに格下げ。目標株価を735ドルから615ドルに下方修正。

1月29日: カナコード・アダムズ: 買い推奨。目標株価を755ドルに設定。

2月1日: リーマン・ブラザーズ: オーバーウェイト推奨。目標株価を714ドルから644ドルに下方修正。

2月1日: ジェフリーズ: 買いからホールドに格下げ。目標株価を725ドルから600ドルに下方修正。

2月1日: RBCキャピタル: アウトパフォーム推奨。目標株価を725ドルから675ドルに引き下げ。

2月1日: スタイフェル・ニコラス: 買い推奨。目標株価を725ドルから675ドルに引き下げ。

2月1日: シティグループ: 買い推奨。目標株価を775ドルから650ドルに引き下げ。

(注: オーバーウェイト推奨、アウトパフォーム推奨は買い推奨と同様な意味がある。)

上記が全てではないが、格下げは二回しかない。面白いのは2月1日だ。予想以下の決算発表を反映して、数社が目標株価を下方修正しているが、実際に格下げをしたのはジェフリーズだけだ。

もっと詳しい推奨状況が下のチャートだ。

売り推奨(Sell)を出しているのは、たった一人だけだ。これだけ株価が下がっているのに、なぜこうも圧倒的に買い推奨が多いのだろうか?答えは、アナリストには株価の動きは見えても、グーグルのファンダメンタルズの明確な悪化が、まだ完全につかめていないためだ。

もう一つ、ジョナサン・モアランド氏(InsiderInsights.com)の言葉を付け加えておこう。「これだけ株価が低迷しているのに、相変わらず、グーグルの内部関係者による売りが目立ちます。」

(参考にしたサイト:

http://www.nasdaq.com/

http://www.thestreet.com/story/10407589/1/what-to-do-when-insiders-exit.html)

http://kabukeizainani.blogspot.com/

http://www.breakscan.com/usmw/

コメント投稿

気になるインフレ 03月13日

バリー・リットホルツ氏が、グーグルのTrends LABSを使って、面白い検索をしていた。

インフレ(inflation)で検索すると、下記のような結果が出て来る。

ここ1年間のようすだが、矢印で示したように、インフレ(inflation)の検索数が最近目立って増えている。

もちろん、これだけでインフレだ、と結論はできないが、インフレ懸念が高まっているのは事実のようだ。

(参考にしたサイト:

http://bigpicture.typepad.com/comments/2008/03/google-trends-s.html)

http://kabukeizainani.blogspot.com/

コメント投稿

最も有望な優良株はどれ? 03月12日

ヤフー・ファイナンスから

質問: 大きく叩かれた優良株の中で、最も有望なのは、どの銘柄だと思いますか?

回答:

・シティグループ(C) 26%

・ゼネラル・エレクトリック(GE) 51%

・ファイザー(PFE) 15%

・スターバックス(SBUX) 8%

回答数: 55179

http://kabukeizainani.blogspot.com/

http://www.breakscan.com/usmw/

コメント投稿

節約、倹約を迫られる米国消費者 03月11日

先週金曜の発表で分かるように、アメリカの雇用状況悪化が顕著になり、失業を心配する人たちが増えている。こんな世相を反映して、金融サイトには不景気対策の特集が目立つようになった。たとえば、スマート・マネー・ドット・コムを見てみよう。

食費、日用品の節約方法

・ほとんどの商品は、10週間から12週間に一度の割合で安売りされる。もし、スーパーマーケットで、コーンフレークやオートミールが割引されているなら、それらの品物は現在安売り周期に入っている。たった1箱だけ買うのではなく、多めに買おう。

・かけ足で買い物するのではなく、注意深く店内を見てみよう。いかにして、もっと消費者に金を使わせよう、と努力しているスーパーマーケットの意図を見抜くことができるだろう。

・冷凍食品、というとバーズ・アイ社が有名だが、中身は他社の物と変わらない。もし、スパーマーケットに自社ブランド商品があるなら、そちらを買った方が割安だ。

・賞味期限が迫っている商品を早く処分するために、スーパーマーケットは、一定の時刻にそれらを大幅に値下げする。言うまでもなく、その時間を店員に聞いておこう。

・スーパーマーケットが一番安いのは日曜日。

・食品の買い物はスーパーマーケットだけとは限らない。牛乳などは、スーパーマーケットの方がドラッグストアより割高だ。

・ポテトチップなどのおやつ類、それにクリーニング用品は、ウォルマートのようなスーパーストアがだんぜん安い。

・安売り、それに配達料金無料、と便利になったオンライン・ショッピングを利用しよう。

・大型ディスカウント店の会員になろう。たとえ会費を払っても、品物は大幅割引だから、会員になる価値は十分ある。

次に、MSNBCを見てみよう。

・もしもに備えて、6カ月分の生活費に相当する金を用意しておこう。

・現金が無ければ買わないこと。簡単にクレジットカードを使ってはいけない。

・金利の高いクレジットカードを、金利の低いクレジットカードに換えよう。

http://kabukeizainani.blogspot.com/

http://www.breakscan.com/usmw/

コメント投稿

やっと現実が見えてきた経済学者 03月10日

低迷する株式市場とは裏腹に、原油が、連日のように高値を更新している。ドル安に対する防衛策として、海外の投資家が積極的に原油を買っている、と報道されているが、どちらにしても高い原油は消費者に迷惑だ。

ここで5カ月前に戻ってみよう。先物市場では、原油が90ドルに迫り、関連した灯油やガソリンの値上がりも話題になっていた。マスコミは、不平をこぼす消費者の姿を、ガソリンスタンドからよく報道したものだ。

誰もが、エネルギー価格の高騰は、米国経済に悪影響になる、と思っていたが、経済学者たちはこう述べていた。「1970年代とは違い、今日のアメリカは効率的に原油を使っている。たしかに、ガソリンの値上がりは嬉しいことではないが、ガソリン代が家計を占める割合はごく一部だ。エネルギー価格の上昇は、米国経済に大した影響を与えることは無いだろう。」

そして2008年、原油価格は100ドルを突破し、105ドル15セントで金曜の取引を終了した。まるで新高値に動揺するように、エコノミストたちの意見が、こう変化している。

「急騰する原油は、明らかに消費者に大きな重荷となっている。エネルギー代の値上がりは、正に増税に等しい。原油が1ドル上がるたびに、消費者は年間で、50億ドルの余分な金を使うことになる。」 クリス・ラファキス氏(Moody's Economy.com)

言い訳のように聞こえるが、原油の値上がりは米国経済に悪影響にならない、という結論は、1バレルあたり80ドルの原油が基盤になっていた。しかし、もし原油価格が100ドル台に定着すると、消費者は年間で1000億ドルをエネルギー代に回すことになる。言い換えれば、1000億ドル分の金がショッピングセンターから消えるわけだ。

ラファキス氏は、こう付け加えている。

「政府は経済救済案として、税金の払い戻しという形で1200億ドルを消費者に還元しますが、このほとんどはエネルギー代で消えてしまいます。これでは経済を救うことはできません。アメリカは軽い不景気ではなく、もっと重症な不景気に陥る可能性があります。」

それでは、最近発表された、1バレルあたりの原油予想価格を見てみよう。

・ユナイテッド・エネルギー: 120ドル

・ドイツ銀行: 150ドル

・ゴールドマンサックス: 135ドル (場合によっては200ドルもありえる)

http://www.breakscan.com/usmw/archives/2008/0310.php

http://kabukeizainani.blogspot.com/

コメント投稿

CNNのアンケート 03月07日

質問:あなたは失業の心配をしていますか?

回答:

非常に心配している 18%

やや心配になる 31%

まったく心配していない 51%

回答数:12995

http://kabukeizainani.blogspot.com/

http://www.breakscan.com/usmw/

コメント投稿

バリュー株の条件 03月06日

マーケットが不安定な今日、投資家はバリュー株に焦点を合わせた方が良い、とアドバイスする人たちが多い。ようするに、収益、成長などを考慮して割安な株を狙え、ということだ。しかし、ベアマーケットになってしまったら、バリュー株も叩かれるのではないだろうか?

マーク・ハルバート氏(ハルバート・ファイナンシャル・ダイジェスト)は、こう語っている。

「信じられないかもしれないが、ベアマーケットという状況で、バリュー株は下げ渋るだけでなく、実際に利益が出る可能性が高い。2000年から2002年の下げ相場では、マーケットは48.6%の下落となったが、この間、平均的なバリュー株は80%の上昇を見せた。1972年から1974年のベアマーケットでは、マーケットの下落幅は42%であったのに対し、バリュー株は約40%の利益が出た。」

なかなか素晴らしい成績だが、バリュー株の欠点は、ブルマーケットにおける成長率がマーケットより劣ることだ、とハルバート氏は付け加えている。

それでは、バリュー株の条件を見てみよう。

・過去5年間の株主資本利益率は年平均で25%以上あること。

・投資利益率は15%以上あること。

・過去5年間の税引き前利益率は、業界平均の1.25倍以上であること。

・株価キャッシュフロー・レシオは、業界平均の80%以下であること。

・株価キャッシュフロー・レシオは0.1以上であること。

・負債資本比率は、業界平均の50%以下であること。

・従業員1人あたりの経常利益は、業界平均の1.5倍以上であること。

・株価は5ドル以上であること。

・アナリストの推奨状況は、平均でModerate Buy(控えめな買い推奨)以下であること。

現時点で、上の条件を満たす銘柄は11ある。(もちろん、これらは買い推奨ではなく、単なる投資のアイデアであることをお断りしておきたい。)

Chrokee Inc (CHKE), NVR Inc (NVR), MicroStrategy (MSTR), Frontier Oil (FTO),

First Marblehead (FMD), Life Partners (LPHI), Garmin (GRMN),

Ceradyne (CRDN), Buenaventura (BVN), j2 Communications (JCOM),

Lexmark International (LXK).

参考にしたサイト:

All

- season stocks

What

Would a young Buffett do now?

http://kabukeizainani.blogspot.com/

http://www.breakscan.com/usmw/

コメント投稿

アンケート 03月05日

ヤフー・ファイナンスから

質問:現在の、S&P500指数のレベルをどう思いますか?

・割安だ 39%

・適切なレベルだ 31%

・割高だ 30%

回答数:11121

http://kabukeizainani.blogspot.com/

http://www.breakscan.com/usmw/

コメント投稿

金利引下げに積極的すぎる連銀 03月04日

どのサイトへ行っても、ドル安を伝えるヘッドラインが目につく。例を挙げれば、「ドル下落で原油は新高値」(AP通信)、「円急騰、東京株式市場大幅安」(ダウジョーンズ)、などがある。とうぜん疑問になるのは、なぜここに来て、ドルの下げ方が急ピッチになったのだろうか?

・金利引下げに、あまりにも積極的なバーナンキ連銀議長

ブレット・スティンバーガー氏(「精神科医が見た投資心理学」の著者)は、こう説明している。

A銀行の定期預金は2%の利息、B銀行の定期は6%の利息なら、あなたは迷わずB銀行を選ぶことだろう。それでは、各国々の金利を比較してみよう。

(注:数値は3カ月の金利)

アメリカ: 1.84%

英国: 5.25%

日本: 0.57%

ドイツ: 3.96%

ブラジル: 11.8%

上記を、3カ月の定期預金と見立てるなら、あなたはどの国を選ぶだろうか?言うまでもなく、利回りの低いアメリカは避けられ、ドルを売って魅力的な国へ資金が移動されているわけだ。

・打たれ強くなった海外の経済

米国経済の減速は、外国経済に悪影響を与えたものだが、最近その傾向が薄れている。その結果、米国経済が下向きになっても、アメリカに大して追従しない外貨が買われるようになった。

・スタグフレーションの危険があるアメリカ

モルガン・スタンレーの、スティーブン・ジェン氏は、こう述べている。

「米国がスタグフレーションに襲われることは無いと思う。しかし、今日の減速する経済と上昇する物価を考えると、スタグフレーション懸念があることは否定できない。投資家は、景気後退、不況、インフレといった言葉を極端に嫌う傾向があるから、そのような懸念が存在することだけで十分なドル売りの材料になる。」

さて、APのヘッドラインにもあるように、原油の高値更新が続いている。現在の需給を考慮すれば、原油は買われ過ぎ、と言うアナリストが多い。しかし、ナウマン・バラカット氏(マクアリー・フューチャーズ)は、ドル安の進む今日、インフレ対策として海外の投資家は原油買いを選んだ、と語っている。

http://kabukeizainani.blogspot.com/

http://www.breakscan.com/usmw/

コメント投稿

家よりも大切なもの 03月03日

アメリカの経済は、思っている以上に悪くなりそうだ、と考え直す人たちが増えている。100ドルを突破した原油、それにガソリンの値上がりが悪影響になるのは言うまでもないが、今回指摘されているのは物価ではなく、変化が明確になった消費者の態度だ。説明しよう。

ほとんどの消費者にとって、月々の支払いの中で、最も大きいのは住宅ローンだ。夫婦共稼ぎで、毎月コツコツと返済、という言葉があるくらいだから、住宅ローンは最優先された支払い、と言っても良いだろう。

しかし、USA TODAYの報道によると、今日の米国消費者が最優先している支払いは、もはや住宅ローンではなくクレジットカードだ。ファイナンシャル・コンサルタントの、アン・エステス氏は、こう語っている。

「こんな現象は、いままで見たことがありません。住宅ローンを払わずに、クレジットカードの支払いを優先し続ければ、とうぜん家が差し押さえになる危険があります。それにもかかわらず、クレジットカードを優先させる理由は、現金の乏しい消費者は、クレジットカードを失うわけにはいかないのです。」

景気の良い頃は、家具、テレビ、コンピュータなどの購入にクレジットカードが利用された。しかし、経済の落ち込みが顕著になった今日、消費者たちは、スーパーマーケットでの買い物などの生活必需品に、クレジットカードを頻繁に使い始めた。「失業、短縮された労働時間などが原因になって、収入の減る人たちが増えています。ですから消費者は、足りなくなった分を、クレジットカードで補っているのです」、とマーク・ザンディ氏(Moody's Economy.com)は言う。

ジェームズ・チェセン氏(米国銀行協会)は、こう述べている。

「消費者に、住宅ローンの支払いか、それともクレジットカードの支払いか、と二者択一を迫れば、おそらくクレジットカードを選ぶことでしょう。支払いを怠って、クレジットカードが取り上げられてしまえば、食費や光熱費を払うことができなくなってしまいます。特に、既に住宅ローンが重荷になっている人なら、迷わずクレジットカードを選ぶと思います。」

多くのアナリストは、こんな状態は長続きしない、と見ている。

「多数の消費者が、クレジットカードの支払いが不可能になるのは、もはや時間の問題です。ようするに、住宅の支払いをが出来なくなり、家が差し押さえになるようなことが、クレジットカード業界で起きることになるのです。」 ケン・マクエルダウニー氏(Consumer Action)

これからは、このような例が急増する可能性がある。

フィリス・コールマンさん(50才): 変動金利型住宅ローンの金利が大きく上がり、コールマンさんは、月々の支払いにクレジットカードを利用し始めた。数カ月間は何とかやりくりしたが、クレジットカードを、限度額まで使い切ってしまった。もちろん、住宅ローンはこれで払えなくなり、家は差し押さえられた。現在、コールマンさんは、クレジットカードの支払いも不可能になっている。

http://kabukeizainani.blogspot.com/

http://www.breakscan.com/usmw/

コメント投稿

↑ページのトップへ

|

|

|

|